Tín dụng đen là gì? Hiện nay có các hình thức lừa đảo tín dụng đen như thế nào? Thời gian gần đây, các trang báo thường xuyên cảnh báo tình trạng khách hàng vay tiền tín dụng đen, dẫn đến nợ nần, phá sản. Trong bài viết sau, bePOS sẽ tổng hợp tất cả các thông tin liên quan đến vấn đề này, giúp bạn đọc phòng tránh nguy cơ bị lừa tín dụng đen. Hãy cùng tham khảo nhé!

Vay tín dụng đen là gì?

Trước tiên, bạn cần hiểu rõ vay tín dụng đen là gì. Thực chất, cụm từ này không được định nghĩa trong luật pháp, hay các từ điển chính thống, mà xuất phát từ thực tiễn vay tiền của người dân. Vay tín dụng đen có cách hoạt động và mục đích xấu, gây ảnh hưởng đến quyền và lợi ích hợp pháp của người vay.

Cụ thể, đây là hình thức vay tiền với mức lãi suất rất cao, bất tuân theo quy định pháp luật. Tín dụng đen thường được thực hiện bởi các tổ chức tín dụng hoạt động ngoài pháp luật, không có đăng ký kinh doanh, không được nhà nước cho phép. Nhiều người gọi các tổ chức này là cho vay nặng lãi.

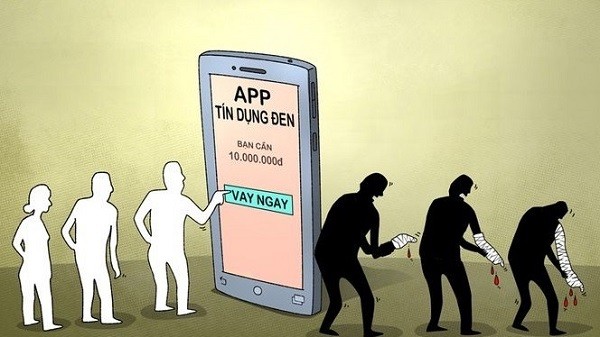

Các hình thức cho vay tín dụng đen phổ biến hiện nay là:

- Tín dụng đen Online: Trên các Google Play, App Store hiện nay xuất hiện rất nhiều App tín dụng đen vay tiền. Người dùng chỉ cần tải các App tín dụng đen vay tiền này về, cung cấp thông tin cá nhân, chụp ảnh và đăng ký tài khoản. Sau đó, bên cho vay sẽ giải ngân ngay lập tức cho khách hàng.

- Tư vấn tài chính tại các tổ chức không uy tín: Không phải khách hàng nào cũng đủ điều kiện để vay tiền ngân hàng, ví dụ như không có tài sản thế chấp, điểm tín dụng thấp,… Khi này, các tổ chức tín dụng vay tiền sẽ được tìm đến, bởi có điều kiện và thủ tục vay rất đơn giản.

Tín dụng đen có những đặc điểm gì?

Để hiểu rõ hơn tín dụng đen là gì, bạn phải nắm các đặc điểm của nó. Hình thức vay tiền này xuất hiện rất nhiều trong thực tế, tuy nhiên không phải ai cũng biết cách nhận diện. Để hiểu rõ tín dụng đen là gì, cũng như tìm cách phòng tránh, bạn cần nắm một số đặc điểm cơ bản sau:

- Vay tiền tín dụng đen không được luật công nhận: Đây là cách thức vay tiền không tuân theo quy định pháp luật. Chính vì thế, nếu có tranh chấp xảy ra, người vay sẽ khó được luật bảo vệ và gặp rất nhiều rủi ro.

- Lãi suất tín dụng đen rất cao: Mức lãi suất vay tiền tại các ngân hàng và công ty tài chính uy tín phải đáp ứng yêu cầu của Ngân hàng nhà nước, nhằm bảo vệ lợi ích người vay. Trong khi đó, lãi suất vay tín dụng đen lại rất cao, vượt 150% lãi suất căn bản luật định.

- Thủ tục tín dụng đen rất đơn giản: Thủ tục vay vốn tại ngân hàng đều phải đáp ứng một số điều kiện tối thiểu. Ngược lại, với tín dụng đen, gần như không có điều kiện nào được đặt ra. Thậm chí, hợp đồng vay chỉ được thực hiện bằng miệng trong vòng 10 phút.

- Sử dụng “luật rừng” để đòi nợ: Người vay tín dụng đen không trả được tiền khi đến thời hạn sẽ phải chịu khủng bố tinh thần, ví dụ như bị đe dọa tính mạng, quấy rối cuộc sống cá nhân,…

Hậu quả vay tín dụng đen là gì?

Để hiểu rõ hơn tín dụng đen là gì và tại sao phải phòng chống, bạn cần hiểu rõ những hậu quả khôn lường mà nó đem lại, cụ thể là:

- Mức lãi suất “cắt cổ”: Thủ tục và điều kiện vay dễ dàng, giải ngân nhanh, nhưng hình thức vay tiền này có mức lãi suất rất cao, thường là cao hơn con số tối đa luật quy định. Điều này dẫn đến tình trạng người vay làm mãi cũng chỉ để đóng lãi, trong khi không giải quyết được tiền nợ gốc.

- Người vay bị đe dọa tinh thần: Nếu vay tín dụng đen không trả được, khách hàng sẽ phải chịu rất nhiều thủ đoạn xiết nợ mang tính chất “giang hồ” của bên cho vay, ví dụ như đánh đập, bôi nhọ trên mạng xã hội,…

- Người vay không được bảo đảm về mặt lợi ích: Cách thức cho vay này thường không tuân theo pháp luật, nên nếu có xảy ra tranh chấp thì sẽ rất rủi ro. Ngoài ra, nhiều tổ chức còn dùng thủ đoạn tinh vi hơn, soạn những bản hợp đồng mang nhiều bất lợi tiềm ẩn cho bên vay.

- Gây rối loạn kinh tế – xã hội: Doanh nghiệp SMEs là thành phần chính của kinh tế Việt Nam, nếu rơi vào tín dụng đen thì hậu quả đem đến là rất khôn lường. Ngoài ra, vấn nạn này nếu kéo lâu dài cũng gây nên sự hoang mang, lo lắng, mất lòng tin của người dân nói chung.

>> Xem thêm: Rủi ro, hậu quả khi vay tiền nong xã hội đen cần tránh

Thực trạng tín dụng đen ở Việt Nam

Người Việt Nam ngày càng có nhu cầu sống cao hơn, ví dụ như mua nhà, mua xe ô tô, cho con đi du học và đặc biệt là gia tăng xu hướng đầu tư kinh doanh, buôn bán. Điều này tạo điều kiện thuận lợi cho các tổ chức tín dụng đen mở rộng hoạt động của chúng. Theo thống kê của Bộ Công Thương, số vụ lừa đảo liên quan đến tín dụng đen ngày càng tăng, nhất là sau dịch Covid vừa qua.

Vậy nguyên nhân nhiều doanh nghiệp tiếp cận tín dụng đen là gì? Trong tham luận gửi lên Diễn đàn Kinh tế – Xã hội Việt Nam năm 2022, Trưởng ban Pháp chế VCCI, ông Đậu Tuấn Anh, cho rằng hậu quả của dịch Covid-19 và những khó khăn trong việc tiếp cận đất đai đã đẩy nhiều doanh nghiệp nhóm SMEs vào con đường tín dụng đen.

Nhóm doanh nghiệp vừa và nhỏ là một trong những đối tượng chịu tổn hại nhiều nhất sau đại dịch vừa qua. Họ đang nỗ lực tìm kiếm giải pháp phục hồi, cụ thể là qua kênh tín dụng. Tuy nhiên, rất nhiều doanh nghiệp không có tài sản thế chấp và vì thế rất khó vay tiền tại ngân hàng.

Cụ thể, trong tổng số doanh nghiệp trả lời phỏng vấn PCI năm 2021, chỉ có 33% đang có khoản vay tại các tổ chức tín dụng, số còn lại chưa được tiếp cận và phải thu xếp vốn qua các nguồn khác như bạn bè, người thân, đặc biệt là vay tín dụng đen với lãi suất cao “chót vót”.

Thực trạng tín dụng đen ở Việt Nam đang có chiều hướng phát triển phức tạp, xuất hiện nhiều thủ đoạn tinh vi hơn trước. Trong khi đó, một số cơ quan chính quyền tại địa phương vẫn còn lúng túng trong cách giải quyết, dẫn đến việc các nhóm tín dụng đen, cho vay nặng lãi ngày càng hoạt động rộng rãi và dễ tiếp cận người dân.

Mức lãi suất cho vay theo quy định pháp luật

Lãi suất tín dụng đen thường cao hơn rất nhiều mức lãi do luật quy định. Vậy mức lãi vay hợp pháp là bao nhiêu? Bộ Luật Dân sự 2015 quy định tại Điều 468 rằng, lãi suất vay do các bên thỏa thuận, nhưng không được vượt quá 20%/năm tổng số tiền vay, trừ trường hợp luật có quy định khác.

Nếu không có thỏa thuận cụ thể và có tranh chấp xảy ra, mức lãi sẽ là 50% của con số giới hạn nói trên. Đặc biệt, nếu thỏa thuận lãi suất vượt giới hạn này, số tiền vượt mức lãi sẽ không có hiệu lực trước pháp luật. Bên cạnh đó, theo Điều 91 Luật Các tổ chức tín dụng 2010, tổ chức tín dụng phải niêm yết công khai mức lãi suất và các chi phí liên quan.

Cách phòng tránh tín dụng đen là gì?

Doanh nghiệp vừa và nhỏ rõ ràng là một trong các đối tượng nguy cơ cao “vướng” vào tín dụng đen, đặc biệt sau đại dịch Covid-19 vừa qua. Vậy cách phòng tránh tín dụng đen là gì? Việc đầu tiên là cần nâng cao kiến thức pháp luật và năng lực quản trị tài chính. SMEs là nhóm dễ gặp khó khăn trong quản trị dòng tiền, dẫn đến các báo cáo tài chính yếu kém, không đáp ứng nhu cầu của ngân hàng.

Dựa vào các số liệu trên báo cáo tài chính, hoặc trên các phần mềm quản lý kinh doanh, nhà quản trị cần xem xét liệu có thực sự cần đến khoản vay vốn trong thời điểm hiện tại hay không, số tiền vay là bao nhiêu,… Tốt nhất, các doanh nghiệp nên tìm hiểu thông tin vay vốn từ các ngân hàng, hoặc tổ chức tài chính uy tín có sự đảm bảo của cơ quan nhà nước.

>> Xem thêm: Room tín dụng là gì? Kiến thức khách hàng cần biết khi vay vốn

Vay vốn ở đâu an toàn, uy tín?

Thay vì vay vốn tín dụng đen với lãi suất cao và tiềm ẩn nhiều rủi ro, khách hàng có thể tìm hiểu các gói vay vốn kinh doanh tại các ngân hàng uy tín trên thị trường. Hiện nay, bePOS đang hợp tác với nhiều ngân hàng uy tín như Vietcombank, MSB, KBank, UOB, Sacombank, VPBank,… để triển khai các gói vay thế chấp lẫn tín chấp không cần tài sản đảm bảo mà vẫn hoàn toàn uy tín, cung cấp giải pháp về nguồn vốn cho các cá nhân và doanh nghiệp. Ưu điểm của các gói vay tín chấp tại các ngân hàng đối tác của bePOS đó là:

- Hạn mức vay lớn lên tới 1,6 tỷ đồng, với gói vay thế chấp tại Vietcombank hạn mức lên tới 7 tỷ đồng

- Lãi suất vô cùng cạnh tranh

- Kỳ hạn thanh toán linh hoạt, kéo dài tới 60 tháng

- Hồ sơ đơn giản, thời gian giải ngân nhanh

- Các ngân hàng có độ uy tín cao, đều được khách hàng ủng hộ trên thị trường.

Mong rằng bài viết trên đã giúp bạn hiểu rõ tín dụng đen là gì. Đây là một trong những vấn nạn nhức nhối của trong thời gian gần đây, gây nhiều bức xúc cho người dân. Nói chung, để bảo vệ bản thân, bạn nên tìm hiểu rõ quy định pháp luật và chỉ tìm đến những tổ chức tín dụng có uy tín trên thị trường, tránh “sập bẫy” lừa đảo tín dụng đen.

FAQ

Cách nhận diện nhanh tín dụng đen là gì?

Tín dụng đen thường xuất hiện dưới các hình thức như cơ sở cầm đồ, dịch vụ đòi nợ thuê, tổ chức tín dụng hoạt động bất hợp pháp, các cá nhân cho vay vốn với lãi suất cao bất thường, góp vốn kinh doanh đa cấp, các trang tín dụng đen Online trôi nổi trên Internet,… Tốt nhất, bạn chỉ nên sử dụng dịch vụ của các ngân hàng, hoặc các tổ chức tín dụng nổi tiếng, uy tín tại Việt Nam.

Người cho vay tín dụng đen sẽ bị xử phạt như thế nào theo quy định của Pháp luật?

Theo quy định Điều 201 Bộ luật Hình sự 2015, người cho vay nặng lãi, vay tín dụng đen sẽ bị xử phạt như sau:

- Cho vay với lãi suất gấp 5 lần lãi suất cao nhất theo quy định Bộ luật dân sự, thu lợi từ 30 triệu đồng tới dưới 100 triệu đồng sẽ bị phạt tiền 50 triệu – 200 triệu hoặc phạt cải tạo không giam giữ 3 năm

- Thu lợi từ 100 triệu trở lên, phạt 200 triệu – 1 tỷ đồng hoặc phạt tù từ 6 tháng – 3 năm

- Có thể bị phạt tiền 30 – 100 triệu, cấm hành nghề, nghỉ việc các công việc nhất định từ 1- 5 năm.

Follow bePOS: