Bất cứ doanh nghiệp nào muốn hoạt động và phát triển cũng phải có cơ chế sử dụng, điều tiết dòng chảy của tiền một cách hiệu quả. Vậy dòng tiền là gì, cách quản lý dòng tiền trong doanh nghiệp như thế nào hiệu quả? Với mong muốn giúp bạn đọc nắm bắt được đầy đủ hơn những kiến thức về dòng tiền, cũng như phương pháp giúp quản trị tiền tệ trong doanh nghiệp, bePOS xin chia sẻ bài viết dưới đây.

Dòng tiền là gì?

Dòng tiền hay Cash Flow (CF) là sự luân chuyển liên tục của tiền tệ dưới những khoản thu – chi khác nhau trong khoảng thời gian xác định theo một quy trình vận hành cụ thể. Đó có thể là khuôn khổ của cửa hàng, doanh nghiệp hay rộng hơn là một quốc gia. Tuy nhiên, ở bài viết này, chúng ta sẽ đề cập tới Cash flow của doanh nghiệp.

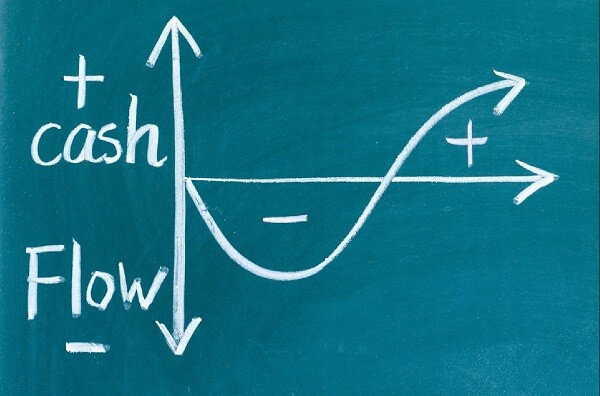

Tương tự dòng chảy của nước, CF cũng có dòng vào, được hiểu là mọi nguồn thu từ hoạt động kinh doanh, bán hàng và dòng ra, được hiểu là tất cả chi phí và vốn để đầu tư, mở rộng quy mô doanh nghiệp.

Ví dụ để hiểu dòng tiền là gì: Một cửa hàng văn phòng phẩm. Chi phí thuê mặt bằng, điện nước hay nhập nguồn hàng thuộc nhóm Cash Flow ra. Lợi nhuận thu về từ việc bán sách, đồ dùng văn phòng,… hay dịch vụ đi kèm được xếp trong nhóm Cash Flow vào.

Trong kinh doanh, nếu lượng tiền vào thấp hơn lượng tiền ra, đồng nghĩa công ty đang rơi vào tình trạng thua lỗ. Do đó, mọi công ty đều mong muốn CF vào lớn hơn CF ra nghĩa là đang thu được lợi nhuận về. Dù vậy, đây không phải câu chuyện dễ dàng và đòi hỏi chủ doanh nghiệp cùng ban điều hành cần xây dựng được một chiến lược quản trị Cash flow phù hợp và liên tục tối ưu.

Những thuật ngữ quan trọng về dòng tiền

Để hiểu rõ hơn dòng tiền là gì, cùng đến với những thuật ngữ quan trọng sau:

Dòng tiền thuần

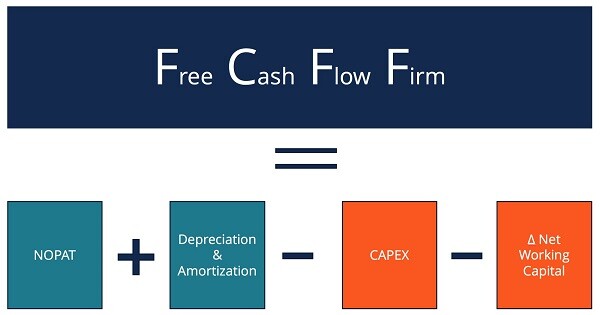

Dòng tiền thuần, tên tiếng anh Free Cash Flow to the Firm (FCFF) là số tiền còn lại sau mọi quá trình thu và chi. Trong một số trường hợp, FCFF còn được gọi với cái tên dòng tiền ròng.

Công thức tính dòng tiền thuần như sau:

FCFF = FCFF kinh doanh + FCFF đầu tư + FCFF tài chính

Trong đó:

- FCFF kinh doanh = Tổng nguồn tiền đi vào – Tổng nguồn tiền đi ra (tính riêng trong hoạt động kinh doanh)

- FCFF đầu tư = Tổng nguồn tiền đi vào – Tổng nguồn tiền đi ra (tính riêng trong hoạt động đầu tư)

- FCFF tài chính = Tổng nguồn tiền đi vào – Tổng nguồn tiền đi ra (tính riêng trong hoạt động tài chính)

Cũng cần lưu ý rằng, dòng tiền ròng khác với lợi nhuận. Cụ thể hơn, lợi nhuận được xác định bằng công thức: Doanh thu – Chi phí. Nhưng đây chỉ là hai trong nhiều yếu tố thuộc FCFF.

Ví dụ: Anh A mở cửa hàng đồ uống với tiền vốn 400 triệu đồng. Ở tháng đầu, tiền nhập hàng là 100 triệu đồng, doanh thu là 70 triệu đồng, tiền chi cho những khoản khác (điện nước, thuê mặt bằng,…) là 170 triệu đồng. Theo đó, ta tính được:

- FCFF tháng đầu = 400 + 70 – 100 – 170 = 200 (triệu đồng)

- Lợi nhuận tháng đầu = 70 – 100 – 170 = – 200 (triệu đồng)

Một số vấn đề liên quan đến CF khiến nhiều chủ doanh nghiệp đau đầu chính là tình trạng dòng tiền thuần suy yếu. Tức là việc FCFF âm hoặc giảm dần theo thời gian. Hai nguyên nhân căn bản gây ra “nỗi lo” này đó là:

- Doanh nghiệp chưa xây dựng được kế hoạch quản lý dòng chảy của tiền một cách hợp lý và tối ưu. Điều này gây ra tình trạng chi tiêu ngẫu hứng, không được kiểm soát, tệ nhất là việc nguồn tiền ra lớn hơn nguồn tiền vào.

- Doanh nghiệp không tìm được phương pháp giải quyết vấn đề tiền tệ “chảy sai hướng”, khiến tình trạng FCFF suy yếu càng trở nên trầm trọng hơn.

Trước bài toán kể trên, lời giải phù hợp nhất chính là kế hoạch quản lý Cash flow thật hiệu quả ngay từ khi thành lập doanh nghiệp. Điều này đòi hỏi nhà quản trị tài chính có kiến thức chuyên môn tốt và kinh nghiệm dày dặn. Bên cạnh đó, một số định hướng sau đây cũng sẽ hỗ trợ bạn.

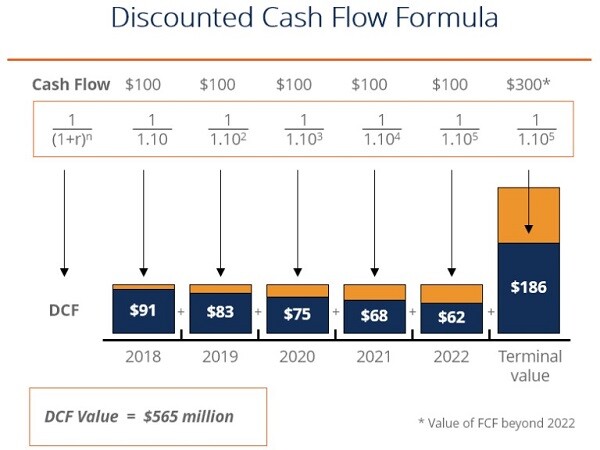

Dòng tiền chiết khấu

Dòng tiền chiết khấu hay Discounted Cash flow, ký hiệu DCF, được xem như một phương pháp ước tính giá trị của khoản đầu tư bất kỳ dựa vào nguồn tiền trong tương lai của chính nó. Với DCF, nhà đầu tư và doanh nghiệp có thể nhận định bước đầu về giá trị của một công ty, một doanh nghiệp tại thời điểm hiện tại thông qua dự đoán: công ty sẽ tạo ra bao nhiêu tiền trong tương lai.

Discounted Cash flow được tính như sau:

DCF = (CF/((1+r)^1)) + (CF/((1+r)^2)) + (CF/((1+r)^3)) +…+ (CF/((1+r)^n))

Trong đó:

- CF tính theo từng kỳ

- r là lãi suất/ lãi suất chiết khấu

- n là số kỳ

Dòng tiền đều

Dòng tiền đều là gì? Đúng như tên gọi, dòng tiền đều bao gồm những khoản tiền bằng nhau và được phân bố đều theo thời gian. Dòng tiền đều được chia thành 3 loại:

- Loại thông thường (ordinary annuity) xuất hiện vào cuối kỳ. Ví dụ: tiền cho thuê phòng thu vào cuối tháng.

- Loại đầu kỳ, trong tiếng Anh là annuity due. Ví dụ: tiền cho thuê phòng thu vào đầu tháng.

- Loại vĩnh cửu (perpetuity) xuất hiện vào cuối kỳ và không chấm dứt. Ví dụ: lợi nhuận từ đầu tư cổ phiếu ưu đãi với điều kiện công ty phát hành tồn tại vĩnh viễn.

Dòng tiền không đều

Thế nào là dòng tiền không đều? Dòng tiền không đều (uneven hay mixed cash flows) bao gồm những khoản tiền không bằng nhau trong một thời gian nhất định. Thực tế, doanh thu, chi phí, lợi nhuận của đa số công ty hay cửa hàng đều thuộc nhóm Cash flow này.

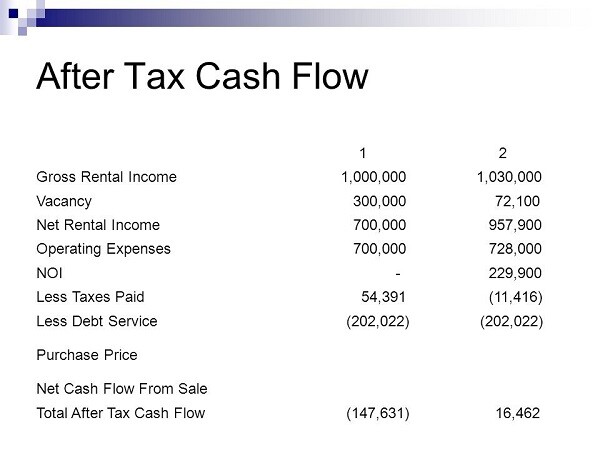

Dòng tiền sau thuế

Dòng tiền sau thuế hay Cash Flow After Taxes (CFAT) được tính bằng cách cộng tất cả các khoản phí phi tiền mặt như khấu hao và thu nhập ròng. Đây là một thước đo về hiệu quả tài chính cũng như khả năng trả cổ tức và tạo ra dòng tiền trong doanh nghiệp thông qua hoạt động kinh doanh.

Công thức tính dòng tiền sau thuế – CFAT là:

CFAT = Thu nhập ròng + Khấu hao (hữu hình + vô hình) + Những khoản phí phi tiền mặt khác

Bên cạnh những thuật ngữ đã đề cập, trong quá trình quản trị Cash flow, chúng ta cũng sẽ thường xuyên nhắc đến “Báo cáo lưu chuyển tiền tệ” hay Báo cáo dòng tiền. Đây là một bản báo cáo tài chính, mô tả tình hình thu chi của doanh nghiệp hay cửa hàng, được tổng hợp dựa trên 3 nhóm hoạt động chủ yếu, gồm hoạt động kinh doanh, đầu tư và tài chính trong một khoảng thời gian xác định. Qua đó, chủ doanh nghiệp có thể nắm bắt, theo dõi dòng chảy của tiền cũng như đưa ra chiến lược tối ưu.

>> Xem thêm: Các chỉ số tài chính quan trọng doanh nghiệp cần biết

Quản lý dòng tiền trong doanh nghiệp là gì?

Quản lý dòng tiền là gì chắc hẳn là câu hỏi của nhiều người khi mới tìm hiểu về tài chính. Quản lý dòng tiền doanh nghiệp là quá trình theo dõi, đánh giá và kiểm soát các khoản thu và chi của doanh nghiệp, bao gồm các hoạt động như: lập kế hoạch dòng tiền, dự báo chi tiêu, quản lý nguồn vốn, tài trợ và đầu tư,…

Việc quản lý dòng tiền của mỗi doanh nghiệp là khác nhau. Quản lý dòng tiền doanh nghiệp đúng cách giúp sử dụng nguồn tài chính hiệu quả, tiết kiệm chi phí và đảm bảo dòng tiền luôn dồi dào để thực hiện các hoạt động kinh doanh và đầu tư, không bị tình trạng cạn kiệt hay khó xoay vòng vốn.

Tầm quan trọng của quản lý dòng tiền trong doanh nghiệp

Sau khi hiểu rõ khái niệm dòng tiền là gì, vậy quản lý dòng tiền trong doanh nghiệp có ý nghĩa như thế nào? Trong kinh doanh, chỉ một phần tiền mặt nhất định được doanh nghiệp “lưu giữ”, số còn lại thường xuyên xoay chuyển theo dòng để đảm bảo quá trình vận hành của cả doanh nghiệp. Nói cách khác, Cash flow góp phần đảm bảo hoạt động kinh doanh không bị ngưng trệ.

Bên cạnh đó, dòng chảy của tiền cũng mang nhiều vai trò nổi bật khác, gồm:

- Cho thấy khả năng tạo, sử dụng và điều tiết dòng tiền trong doanh nghiệp, giúp xây dựng vị thế cạnh tranh và sức mua.

- Hỗ trợ quá trình quản lý các khoản nợ mang tính ngắn hạn cũng như dài hạn của doanh nghiệp.

- Cung cấp những điều kiện cần thiết để doanh nghiệp phát triển, mở rộng hoạt động kinh doanh. Ví dụ như xây mặt bằng mới, cải tiến công nghệ,…

- Giúp doanh nghiệp đề phòng trước những rủi ro trong tương lai hoặc phân tán mức độ thiệt hại dưới dạng cổ phiếu và nhiều hình thức khác.

Đối với các startup, doanh nghiệp mới thành lập hay công ty vừa và nhỏ, vai trò của Cash flow càng được thể hiện rõ nét hơn.

>> Tìm hiểu thêm: Báo cáo lưu chuyển tiền tệ là gì? Có ý nghĩa như thế nào?

Cách quản trị dòng tiền doanh nghiệp hiệu quả

Trước tiên, chúng ta cần hiểu quản trị dòng tiền là gì? Đó là một tập những phương pháp, cách thức cũng như nghiệp vụ tài chính mà doanh nghiệp đề ra và thực hiện để điều chỉnh, tối ưu sự luân chuyển của dòng chảy tiền tệ trong chính hoạt động kinh doanh của mình.

Một số định hướng và cách thức góp phần quản trị Cash flow tốt hơn gồm có:

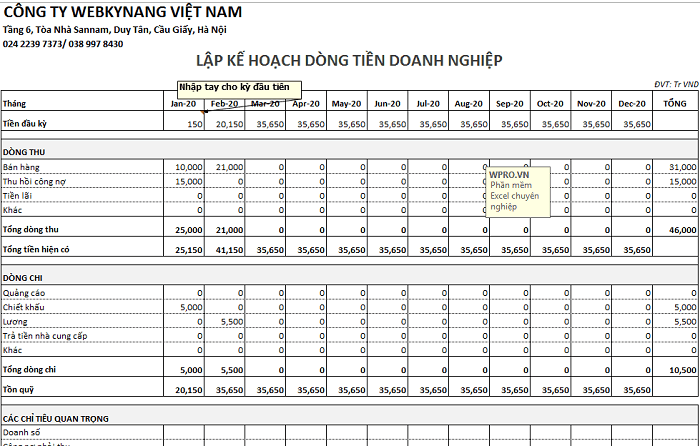

Lập kế hoạch và dự báo dòng tiền

Khi bắt tay vào làm bất cứ điều gì, việc lên kế hoạch là điều cực kỳ quan trọng và sử dụng dòng tiền cũng vậy. Cần chuẩn bị kế hoạch sử dụng dòng tiền cụ thể và chi tiết theo định kỳ (theo tuần, theo tháng, hoặc theo quý). Vì một kế hoạch dòng tiền chính xác có thể tối ưu nguồn tài chính và nhận ra được ưu và nhược điểm để khắc phục trong những giai đoạn sau.

Dự báo dòng tiền là gì? Đây là những dự đoán chi tiết các khoản tiền cũng như lúc nào sẽ chi trong thời gian tới, chẳng hạn như: tiền thuê mặt bằng, tiền lương nhân viên, thuế, trang thiết bị vật tư văn phòng, các khoản nợ phải thanh toán, chi phí quảng cáo, chi phí bảo trì, nguyên vật liệu,… Doanh nghiệp nên đưa ra những dự báo về Cash flow theo kỳ, sẵn sàng đối phó trước các biến động và rủi ro kinh doanh.

Đo lường dòng tiền

Doanh nghiệp nên thực hiện theo dõi và đo lường dòng tiền hàng ngày, liên tục cập nhật, theo dõi báo cáo dòng tiền theo kỳ (tháng, quý hoặc năm) để nắm bắt sự biến đổi trong quá trình kinh doanh. Nhà quản trị tài chính của doanh nghiệp cần liên tục trau dồi kiến thức, cập nhật những mô hình quản trị mới và hiệu quả.

Quản lý quy trình thu tiền và thanh toán

Doanh nghiệp nên xây dựng khuôn khổ rõ ràng về quy trình thanh toán, giao dịch với đối tác và khách hàng bởi đây được xem là nguồn tiền vào chủ yếu. Theo đó, cần khuyến khích việc thanh toán đúng hạn, chi trả một lần qua các chương trình ưu đãi như giảm giá bán, khấu trừ phí,… nhưng luôn đảm bảo cân bằng các khoản để tránh phải bù lỗ.

Trong trường hợp giao dịch, chi trả chậm thời hạn, doanh nghiệp nên có những quy định và điều khoản phạt/đền hợp lý để giúp giảm thiểu rủi ro về nợ xấu.

Quản lý nguồn vốn

Xác định nguồn vốn cần thiết cho hoạt động kinh doanh và đầu tư dự án, có thể bao gồm vốn tự có, vốn vay, hoặc huy động vốn từ các nhà đầu tư. Bạn có thể tối ưu hóa nguồn vốn lưu động thông qua việc thúc đẩy tăng trưởng, tạo dự án và vay vốn tín dụng với những dự án có khả năng thành công cao.

Bên cạnh đó, thúc đẩy tăng trưởng kinh tế tốt nhất là nên đầu tư vào nhân lực, cơ sở vật chất và tìm hạng mục đầu tư trọng điểm. Những yếu tố này được đầu tư sẽ tạo thế mạnh để thúc đẩy dòng tiền phát triển.

Xây dựng dự trữ dòng tiền

Những khoản dự phòng này sẽ phòng cho các mục đích lớn, các khoản đầu tư bất ngờ. Hoặc thời cơ kinh doanh quan trọng cần lưu động một nguồn vốn lớn, tức thì. Ngoài ra, xây dựng dự trữ dòng tiền để đối phó với những tình huống khẩn cấp và duy trì hoạt động kinh doanh trong thời kỳ khó khăn.

Trên đây là những chia sẻ của bePOS về dòng tiền là gì và cách quản lý dòng tiền trong doanh nghiệp. Mong rằng, bài viết đã mang lại những nội dung hữu ích, giúp bạn xây dựng được kế hoạch kiểm soát, điều chỉnh tiền tệ hiệu quả hơn. Đừng quên theo dõi và đồng hành cùng bePOS trong những nội dung tiếp theo về tài chính và kinh doanh.

FAQ

Dòng tiền ròng có phải lợi nhuận không?

Đáp án là không.

Nếu như lợi nhuận được xác định bằng công thức: (Doanh thu – Chi phí) thì đây chỉ là hai trong nhiều yếu tố thuộc dòng tiền ròng (FCFF). Cụ thể:

FCFF = FCFF kinh doanh + FCFF đầu tư + FCFF tài chính

Trong đó:

- FCFF kinh doanh = Tổng nguồn tiền đi vào – Tổng nguồn tiền đi ra (tính riêng trong hoạt động kinh doanh)

- FCFF đầu tư = Tổng nguồn tiền đi vào – Tổng nguồn tiền đi ra (tính riêng trong hoạt động đầu tư)

- FCFF tài chính = Tổng nguồn tiền đi vào – Tổng nguồn tiền đi ra (tính riêng trong hoạt động tài chính)

Tại sao dòng tiền thuần lại suy yếu?

Hai nguyên nhân căn bản khiến dòng tiền thuần suy yếu là:

- Ngay từ đầu, doanh nghiệp không có kế hoạch quản trị Cash flow phù hợp, khiến các khoản thu chi thiếu kiểm soát và đi theo hướng chi vượt quá thu trong thời gian dài.

- Khi tình trạng xảy ra, doanh nghiệp không tìm được phương án giải quyết phù hợp, làm trầm trọng hơn sự suy yếu của Free Cash Flow to the Firm.

Follow bePOS: