Nếu bạn đang tìm kiếm cách quản lý tài chính cá nhân và quản lý chi tiêu hợp lý để trở nên tự chủ hơn thì bài viết này là dành cho bạn. Việc quản lý tài chính cá nhân hiệu quả sẽ giúp bạn mở ra nhiều cơ hội phát triển bản thân hơn. Vậy làm sao để quản lý tài chính một cách tốt nhất? Có những ứng dụng nào giúp quản lý tài chính không? Hãy cùng bePOS đi tìm câu trả lời ngay sau đây.

Tài chính cá nhân là gì?

Tài chính cá nhân là một thuật ngữ chỉ việc quản lý tiền bạc cũng như tiết kiệm và đầu tư. Tài chính cá nhân bao gồm các hoạt động như: gửi tiền tiết kiệm qua ngân hàng, mua bảo hiểm, thế chấp, lập kế hoạch hưu trí, đầu tư bất động sản,… Thuật ngữ này cũng được dùng để đề cập đến toàn bộ ngành cung cấp dịch vụ tài chính cho các cá nhân và hộ gia đình như tư vấn cho họ về các cơ hội tài chính và đầu tư.

Tài chính cá nhân sẽ phụ thuộc vào thu nhập, chi phí, mức sống, mục tiêu/mong muốn cá nhân và cách bạn lập kế hoạch để đáp ứng những nhu cầu đó trong khả năng tài chính của mình. Muốn tận dụng tối đa thu nhập và khoản tiết kiệm, điều quan trọng nhất là bạn phải có kiến thức về tài chính cá nhân để có thể đưa ra những quyết định thông minh.

Thế nào là quản lý tài chính cá nhân hiệu quả?

Quản lý tài chính cá nhân hiệu quả không quá khó nhưng cũng không phải đơn giản, cần phải trải qua một quá trình dài hạn mới có thể đạt được thành công. Tuy nhiên, bạn có thể bắt đầu từ những bước nhỏ nhất ngay từ hôm nay. Hãy tập thói quen ghi chép lại các khoản chi tiêu được sử dụng mỗi ngày. Mục tiêu của việc làm này là để cuối ngày bạn có thể tổng kết lại và phân bổ chi tiêu cho những ngày sau một cách hợp lý hơn.

Bước đầu quản lý tài chính cá nhân có thể sẽ khó khăn vì bạn đang trong một lối sống tự do và không phải suy nghĩ về những khoản chi tiêu. Chính vì thế, bạn cần thực hiện việc quản lý tài chính ngay từ bây giờ, dần dần nó sẽ trở thành một thói quen tốt cho bạn.

Bên cạnh đó, việc tính toán chi tiêu mỗi ngày cũng giúp bạn dễ dàng cân đối và quản lý chi tiêu sao cho phù hợp với những kế hoạch dài hạn mà bạn đã lập ra. Hãy tập thói quen cho bản thân và việc quản trị tài chính cá nhân sẽ tự động trở nên hiệu quả.

Các công thức quản lý tài chính cá nhân phải biết

Cách quản lý tài chính cá nhân bằng 6 cái lọ

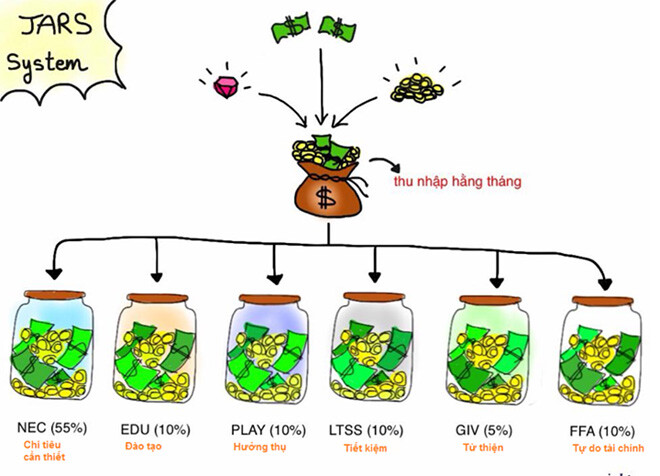

Phương pháp quản lý tài chính cá nhân chỉ với 6 chiếc lọ là một công thức nổi tiếng thế giới đã được những người thành công sử dụng cách đây hàng trăm năm. Phương pháp hữu ích này đã được truyền lại để giáo dục tư duy tiết kiệm và đầu tư cho thế hệ sau.

Hệ thống quản lý tài chính bằng 6 chiếc lọ được đề cập trong cuốn sách “Bí mật tư duy triệu phú”. Vậy những cái lọ đó là gì? Cùng bePOS tìm hiểu sau đây.

Lọ 1: Quỹ dành cho nhu cầu thiết yếu (chiếm 55% thu nhập)

Quỹ dành cho những nhu cầu thiết yếu (NEC) nhằm đảm bảo các nhu cầu sinh hoạt thiết yếu hàng ngày trong cuộc sống của bạn luôn được vận hành tốt. Bạn sử dụng quỹ NEC để thanh toán các hóa đơn ăn uống, giải trí, sinh hoạt, mua sắm và các chi phí khác. Đơn giản, nó bao gồm tất cả những thứ không thể thiếu trong cuộc sống.

Lưu ý: Nếu quỹ NEC của bạn hiện tại đang trên 80% thu nhập, bạn cần tăng thu nhập hoặc cắt giảm chi phí để có thể phù hợp với chiếc lọ tài chính đầu tiên này.

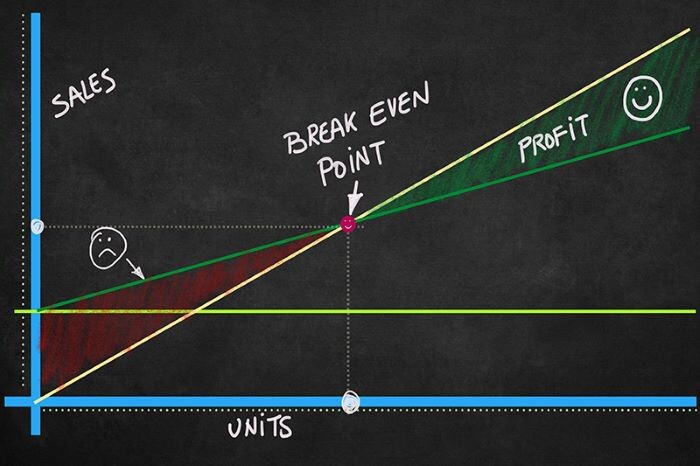

Lọ 2: Quỹ tự do tài chính (FFA – chiếm 10% thu nhập)

Quỹ tự do tài chính là khi bạn có thể dùng số tiền này để sống một cuộc sống như bạn mong muốn mà không phải làm việc hoặc phụ thuộc tài chính vào người khác. Do đó, bạn cần lập quỹ FFA để có thể nghỉ hưu sớm hoặc theo đuổi đam mê. Bằng cách này, bạn đang nuôi một “con ngỗng đẻ trứng vàng” để chờ đến thời điểm cần sử dụng. Hãy nhớ rằng bạn chỉ có thể sử dụng quỹ này để đầu tư và tạo ra thu nhập thụ động.

Lọ 3: Quỹ giáo dục và đào tạo (EDUC – chiếm 10% thu nhập)

Bạn cần quỹ đào tạo giáo dục EDUC để rèn luyện và phát triển bản thân mỗi ngày. Nguồn đầu tư tốt nhất là đầu tư cho học tập. Càng có nhiều tri thức thì bạn càng có tiềm năng tạo ra nhiều thứ hơn, dù đó là tiền bạc, danh vọng hay hạnh phúc. Sử dụng quỹ EDUC để phát triển bản thân bằng cách mua những cuốn sách bổ ích, tham gia các khóa học, đào tạo, diễn thuyết hoặc gặp gỡ, giao lưu học hỏi từ những người thành công.

Lọ 4: Quỹ tiết kiệm dài hạn (LTS – chiếm 10% thu nhập)

Bạn cần tiết kiệm dài hạn vì điều quan trọng không phải là bạn kiếm được bao nhiêu tiền mà là bạn giữ được bao nhiêu tiền. Hãy tiết kiệm và sử dụng quỹ này cho các mục tiêu dài hạn và thực hiện ước mơ của bạn.

Lọ 5: Quỹ tự thưởng (PLAY – chiếm 10% thu nhập)

Quỹ này dùng để nuôi dưỡng bản thân, giúp bạn tận hưởng cuộc sống một cách thoải mái và vui vẻ nhất. Sử dụng quỹ tự thưởng để làm tất cả những gì trái tim bạn mong muốn: đi đến những nơi chưa từng đến hoặc đưa vợ/chồng hoặc gia đình mình đến một nhà hàng sang trọng vào cuối tháng.

Lọ 6: Quỹ chia sẻ/cho đi (GIVE – chiếm 5% thu nhập)

Quỹ này dùng để bạn thể hiện lòng biết ơn đối với cuộc sống vì cuộc sống là sự sẻ chia, cho đi là nhận lại. Hãy sử dụng quỹ GIVE để làm từ thiện, giúp đỡ người thân, gia đình và bạn bè. Ngoài ra, bạn có thể dùng tiền trong lọ này để mua quà tặng cho gia đình và bạn bè trong các dịp sinh nhật, lễ tết.

Lưu ý khi dùng cách quản lý tài chính cá nhân bằng 6 cái lọ

Việc cho tiền vào những chiếc lọ này nên được thực hiện mỗi tháng ngay khi bạn vừa nhận được lương. Hãy chủ động tìm kiếm thêm các nguồn thu nhập thụ động để bổ sung thu nhập hàng tháng của mình.

Quỹ tự thưởng cần được điều chỉnh thường xuyên. Nếu dư dả, bạn cần cân bằng cuộc sống, chăm lo cho bản thân tốt hơn, tiêu xài những thứ tốt hơn và đắt tiền hơn. Ngược lại, nếu cảm thấy quỹ này chưa đáp ứng nhu cầu của bạn thì cần tập trung vào việc kiếm nhiều tiền hơn.

Về quỹ tự do tài chính FFA, bạn đừng bao giờ tiêu tiền trong quỹ này mà chỉ nên dùng nó để đầu tư, tạo thu nhập thụ động. Tỷ lệ % giữa các lọ không phải là điều quan trọng, để đảm bảo thành công trong quản lý tài chính cá nhân, bạn chỉ cần bắt đầu xây dựng thói quen hàng ngày. Thói quen mới thực sự là chìa khóa dẫn tới thành công.

Quản lý tài chính cá nhân theo phong cách của người Nhật

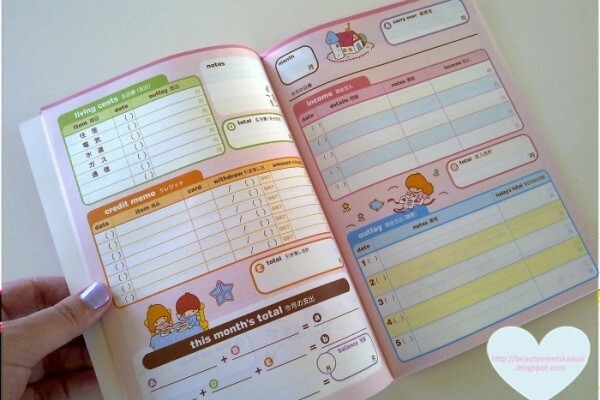

Kakeibo, phát âm là “kah-keh-boh,” có nghĩa là “sổ cái tài chính hộ gia đình”. Phương pháp Kakeibo được phát minh vào năm 1904 bởi một phụ nữ tên là Hani Motoko (nữ nhà báo đầu tiên của Nhật Bản). Kakeibo là một cách tiếp cận đơn giản để quản lý tài chính.

Nhiều người có thể sẽ gặp khó khăn khi thay đổi thói quen tài chính, một phần là do thói quen chi tiêu của chúng ta đã ăn sâu vào trong tiềm thức. Nhưng may mắn thay, trong vòng 116 năm qua, phương pháp Kakeibo đã chứng minh sự hiệu quả trong việc giúp người dùng đưa ra các quyết định tài chính thông minh hơn.

Điều làm nên sự khác biệt của Kakeibo đó là không cần đến bất kỳ phần mềm lập ngân sách, ứng dụng hoặc trang tính Excel nào. Tương tự như ghi nhật ký bằng các gạch đầu dòng, Kakeibo nhấn mạnh tầm quan trọng của việc tự viết ra mọi chi tiêu hàng ngày như một cách suy ngẫm và quan sát thói quen chi tiêu của bạn.

Theo phương pháp Kakeibo, trước khi mua bất kỳ mặt hàng không thiết yếu nào hoặc những thứ bạn mua một cách bốc đồng không nhất thiết phải có, hãy tự hỏi bản thân những câu hỏi sau:

- Tôi có thể sống thiếu món đồ này không?

- Dựa vào tình hình tài chính, tôi có đủ khả năng chi trả món đồ đó không?

- Tôi sẽ thực sự sử dụng món đồ đó sau khi mua?

- Tôi có không gian dành cho nó không?

- Cảm xúc của tôi hôm nay là gì?

- Tôi cảm thấy thế nào khi mua nó và cảm xúc đó có thể kéo dài bao lâu?

Kakeibo đã giúp nhiều người nắm vững tài chính cá nhân. Phương pháp này thực sự khiến bạn phải suy nghĩ về việc mua hàng của mình và điều gì đã thúc đẩy bạn mua chúng. Nói cách khác, bạn có thể chiến thắng bản thân và phân biệt được “nhu cầu” và “mong muốn” của mình. Từ đó bạn có thể đưa ra các quyết định chi tiền thông minh hơn và hợp lý hơn cho những món đồ mà bạn muốn mua. Phương pháp quản lý tài chính cá nhân theo phong cách của người Nhật thật đơn giản phải không nào?

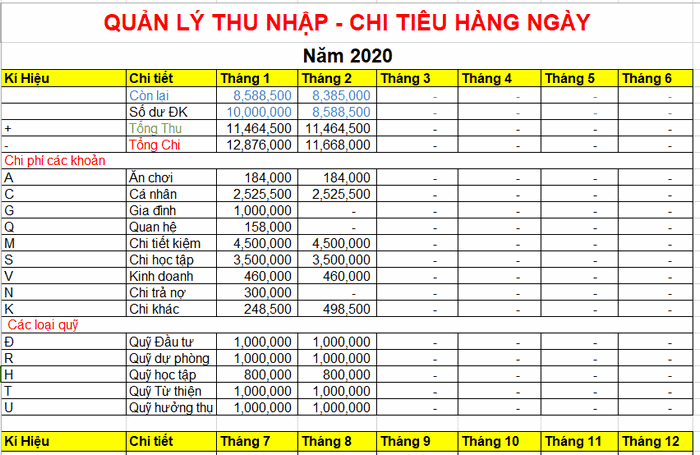

Quản lý tài chính cá nhân bằng excel

Việc sử dụng bảng tính excel cho việc quản lý tài chính cá nhân là một cách làm khá thông minh, vì tất cả thông tin về chi tiêu của bạn đều được tổng hợp ở một nơi. Điều này giúp bạn biết được thu nhập của mình cũng như cách tiêu tiền hàng tháng, từ đó bạn có thể lập ngân sách phù hợp với nhu cầu của mình.

Trong phần mềm Excel của Microsoft sẽ có các hàng và cột được phân chia rõ ràng. Để lập được một bảng kế hoạch tài chính cá nhân, bạn chỉ cần thiết lập những đầu mục chi tiêu và điền nội dung chi tiêu cũng như số tiền vào các hàng và cột đó.

Bạn có thể tham khảo File quản lý tài chính cá nhân trên Google Excel mẫu tại đây.

Lưu ý khi quản lý tài chính cá nhân bằng excel:

- Để tính tổng thu chi nên sử dụng hàm dữ liệu Sum.

- Ô “tiền dư” của tháng nào mà hiển thị số âm thì chắc chắn tháng đó bạn đang bị chi tiêu vượt kế hoạch và cần cân đối lại.

- Luôn tuân thủ quy tắc và cập nhật thông tin chi tiêu vào bản kế hoạch một cách thường xuyên.

Trên đây là cách dùng file quản lý tài chính cá nhân bằng Google Excel nhanh chóng và tiện lợi. Bạn có thể truy cập file này mọi lúc mọi nơi để ghi lại những khoản đã chi tiêu, tạo thói quen tốt hàng ngày cho chính bản thân mình.

Top 6 app quản lý tài chính cá nhân tốt nhất (2021)

Sau khi đã tìm hiểu về 3 công thức quản lý tài chính cá nhân phổ biến nhất, chúng ta hãy cùng khám phá top 6 ứng dụng (app) giúp quản lý tài chính cá nhân hiệu quả và được nhiều người dùng tin tưởng sử dụng nhất ngay sau đây.

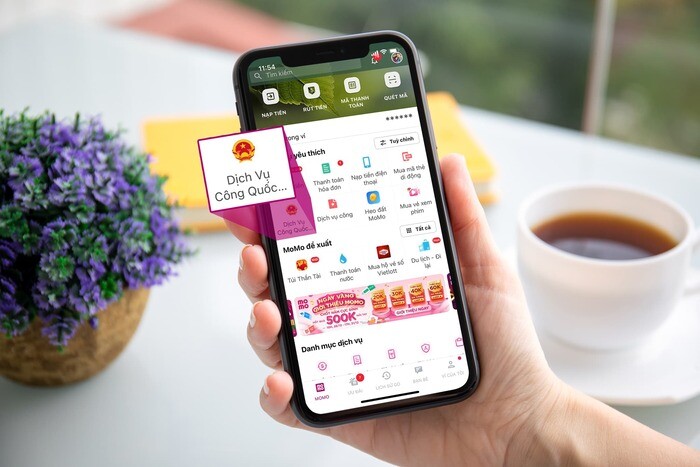

Ứng dụng quản lý tài chính cá nhân là gì?

Ứng dụng (app) tài chính cá nhân là một phần mềm có thể tải xuống trên điện thoại thông minh hoặc máy tính bảng, giúp bạn quản lý tất cả các hoạt động tài chính cá nhân của mình. Những ứng dụng này giúp bạn theo dõi chi tiêu, tiết kiệm, đầu tư, các khoản thanh toán hóa đơn và cập nhật sự thay đổi về điểm tín dụng. Bạn có thể kết nối chúng với tài khoản ngân hàng của mình để thuận tiện hơn trong việc theo dõi.

Ứng dụng tài chính cá nhân giúp bạn dễ dàng quản lý việc phân bổ tài chính của mình mọi lúc mọi nơi. Thông thường, một ứng dụng tài chính cá nhân sẽ có các tính năng khác nhau như nhắc nhở thanh toán hóa đơn hay thậm chí có thể tự động thanh toán một số hoạt động chi tiêu thường xuyên diễn ra của bạn.

Các ứng dụng quản lý tài chính cá nhân có hai phiên bản là miễn phí và trả phí. Phiên bản miễn phí có thể chứa quảng cáo và ít tính năng hơn phiên bản trả phí. Nếu bạn là một người yêu thích công nghệ thì ứng dụng quản lý tài chính cá nhân có thể là một phương pháp tối ưu. Sau đây hãy cùng bePOS khám phá top 6 ứng dụng quản lý tài chính cá nhân tốt nhất 2021 nhé.

Top 6 ứng dụng quản lý tài chính cá nhân tốt nhất (2021)

Spendee

Spendee là một app quản lý tài chính miễn phí dành cho cá nhân. Ngoài ra, app này còn cho phép bạn tạo ví dùng chung với bạn bè thân thiết và gia đình, do đó bạn có thể quản lý ngân sách hộ gia đình. Bạn có thể theo dõi các giao dịch ngân hàng và ứng dụng phân loại chúng mỗi tháng. Bên cạnh đó, bạn có thể thêm các khoản chi bằng tiền mặt theo cách thủ công để có bức tranh toàn cảnh về việc tiêu tiền của bản thân.

App Spendee giúp bạn tránh bội chi ngân sách bằng cách tạo một khoản tiền cố định cho từng loại chi tiêu. Chức năng theo dõi hóa đơn sẽ nhắc nhở bạn thanh toán đúng hạn và tránh bị phạt do thanh toán chậm.

Đặc biệt, nếu sắp tham gia một chuyến du lịch hoặc sự kiện, bạn có thể tạo một danh mục dành riêng cho sự kiện đó để theo dõi chi tiêu và cân đối ngân sách của mình.

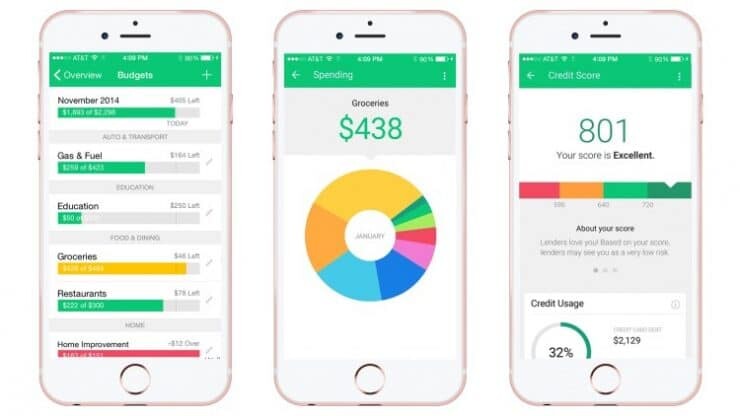

Mint

Mint – ứng dụng tài chính cá nhân được phát triển bởi Intuit, là một trong những công cụ giúp cung cấp bức tranh toàn cảnh về tài chính của bạn. Sau khi liên kết thẻ tín dụng và thẻ ghi nợ với tài khoản Mint, app sẽ phân loại những giao dịch mà bạn đã thực hiện và hiển thị cách bạn sử dụng tiền của mình một cách chi tiết.

Bạn cũng có thể tạo ngân sách, theo dõi các hóa đơn và chi tiêu của mình. App cung cấp quyền truy cập miễn phí vào bảng phân tích điểm tín dụng (nếu bạn liên kết với thẻ tín dụng) để luôn cập nhật tình trạng tín dụng của mình. Ngoài ra, bạn có thể theo dõi các khoản đầu tư và quản lý các khoản thanh toán tiện ích khác của bản thân.

Simplifi by Quicken

Simplifi by Quicken được nhiều người lựa chọn bởi tính năng cung cấp kế hoạch chi tiêu được cá nhân hóa theo thời gian thực, dựa trên số tiền bạn dành ra để chi tiêu trong tháng. Ứng dụng đồng bộ hóa với các tài khoản ngân hàng giúp bạn có thể quản lý chi tiêu tài chính một cách tiện lợi. Simplifi by Quicken cũng theo dõi những hóa đơn và nhắc nhở bạn thanh toán hàng tháng.

Để bắt đầu sử dụng app, bạn phải đồng bộ hóa các tài khoản ngân hàng. Ứng dụng này sẽ tự động phân loại chi tiêu của bạn, theo dõi hóa đơn và đồng thời cập nhật khoản chi sắp tới.

Một tính năng nổi bật của app là danh sách theo dõi có thể tùy chỉnh, cho phép bạn giới hạn chi tiêu theo danh mục hoặc người nhận thanh toán. Ngoài ra app này cũng theo dõi dòng tiền để đảm bảo bạn không bao giờ bị bội chi ngân sách.

Simplifi by Quicken cũng cung cấp đầy đủ thông tin cần thiết khi bạn gặp khó khăn trong việc sử dụng ứng dụng qua một trang blog hướng dẫn người dùng của chính app đó.

>> Xem thêm: TOP 9 ỨNG DỤNG QUẢN LÝ CHI TIÊU HIỆU QUẢ 2021

PocketGuard

PocketGuard là một trong những app tốt nhất dành cho những người thường xuyên bị chi tiêu quá mức. Ứng dụng sở hữu những tính năng tập trung kiểm soát bội chi. PocketGuard cung cấp cả hai phiên bản miễn phí và trả phí – PocketGuard Plus. PocketGuard bảo mật với mã hóa 256-bit, mã PIN bốn chữ số và sinh trắc học như Touch ID và Face ID cực an toàn.

Để bắt đầu sử dụng app, bạn cần liên kết với tài khoản ngân hàng, tài khoản tiết kiệm và thẻ tín dụng của mình. Ứng dụng có thể xem bạn đang chi tiêu những gì, tiết kiệm ở đâu và nhắc bạn khi nào đến hạn thanh toán thẻ tín dụng. Tính năng “My Pocket” của PocketGuard sử dụng thuật toán thông minh để xác định số tiền bạn có thể chi tiêu dựa trên thu nhập, mục tiêu tài chính và cân bằng những chi tiêu gần đây.

Ngoài ra, app còn có tính năng tiết kiệm tự động, cho phép bạn đặt mục tiêu tiết kiệm ngắn hạn và dài hạn. PocketGuard tự động chuyển tiền đến tài khoản ngân hàng được tổ chức FDIC bảo hiểm thay cho bạn.

PocketGuard Plus cung cấp các tính năng bổ sung như tạo danh mục, khả năng xuất dữ liệu, theo dõi tiền mặt, quản lý tiền gửi và rút tiền ATM cũng như chia nhỏ các giao dịch. Công ty PocketGuard cũng lập ra một trang blog cung cấp kiến thức về tài chính cho bạn tham khảo.

Sổ thu chi MISA

MISA giống như một cuốn sổ quản lý chi tiêu cá nhân và gia đình trên điện thoại thông minh. Giao diện app bằng tiếng Việt đơn giản và dễ sử dụng. MISA cho phép người dùng ghi chép lại thu nhập, chi tiêu, các khoản vay nợ và nhắc nhở người dùng thanh toán sao cho đúng hạn cũng như cân nhắc về những khoản đầu tư hợp lý.

Ngoài ra, ứng dụng còn giúp người dùng dễ dàng phân chia và theo dõi các khoản tiền được sử dụng một cách rõ ràng nhờ vào các biểu đồ trực quan. Từ đó, bạn sẽ có sự so sánh chính xác về các mức thu/chi qua từng tháng, quý, năm.

Một số tính năng chính của app sổ thu chi MISA:

- Cho phép ghi chép đầy đủ những khoản thu/chi.

- Tổng hợp lại các khoản đã chi tiêu.

- Nhắc nhở người dùng thanh toán khi đến hạn.

- Có thể quy đổi tỷ giá giữa các loại tiền tệ khi luân chuyển.

- Báo cáo bằng biểu đồ rõ ràng.

Money Lover

Đây là một ứng dụng tài chính cá nhân đã đạt Giải Nhất trong cuộc thi Nhân tài đất Việt và lọt vào Top 5 ứng dụng tốt nhất trên Android năm 2017. Money Lover đem đến cho bạn các công cụ quản lý, theo dõi chi tiêu cá nhân hay hộ gia đình cực đơn giản nhưng hiệu quả từng ngày, tuần, tháng, quý, năm.

Ứng dụng này đã liên kết với hơn 20 ngân hàng lớn nhỏ trong nước, giúp bạn dễ dàng theo dõi các giao dịch và biến động số dư trên tài khoản của mình. Từ đó bạn có thể quản lý và đề ra kế hoạch chi tiêu hợp lý hơn.

Các tính năng nổi bật của ứng dụng Money Lover:

- Theo dõi thu nhập, chi tiêu, hoá đơn phải thanh toán.

- Dễ dàng lập kế hoạch chi tiêu.

- Liên kết với tài khoản ngân hàng với độ bảo mật cao.

- Xem báo cáo mọi lúc mọi nơi giúp dễ nắm bắt thông tin.

- Nhắc nhở bạn thanh toán hóa đơn hàng tháng đúng hạn.

Trên đây là những cách quản lý tài chính cá nhân và quản lý chi tiêu phổ biến, được nhiều người sử dụng. Hy vọng rằng bạn có thể lựa chọn được một phương pháp quản lý tài chính phù hợp nhất với bản thân. Chúc bạn thành công!

FAQ

Có những cuốn sách quản lý tài chính cá nhân nào nên đọc?

Sau đây là top 5 cuốn sách quản lý tài chính cá nhân được đánh giá là đáng đọc nhất mọi thời đại. Với những kiến thức và bài học đắt giá được đúc kết trong từng trang sách chắc chắn sẽ khiến bạn thay đổi tư duy về quản lý tài chính cá nhân.

5 cuốn sách quản lý tài chính cá nhân đó là:

- Con đường tự do tài chính.

- How money work.

- Người giàu nhất thành Babylon.

- Nghệ thuật quản lý tài chính cá nhân.

- Tiền làm chủ cuộc chơi.

Lập kế hoạch quản lý tài chính cá nhân thế nào để đạt hiệu quả cao?

Khi lập kế hoạch quản lý tài chính cá nhân, bạn cần tuân thủ một cách đầy đủ và đúng đắn các quy tắc sau nếu muốn đạt hiệu quả cao:

- Chi tiêu cho bản thân trước, cụ thể là cho những vấn đề thiết yếu trong cuộc sống, mang tính cấp thiết và cơ bản nhất.

- Bắt đầu tiết kiệm từ các khoản nhỏ nhất và cắt giảm những thứ không cần thiết.

- Không được chi tiêu vượt quá thu nhập.

- Tạo nguồn thu nhập thụ động, cần đầu tư sinh lời.

- Có mục tiêu tài chính cụ thể bằng cách lên kế hoạch ngắn hạn và dài hạn rõ ràng.

- Lựa chọn phương pháp quản lý tài chính cá nhân duy nhất mà bạn cảm thấy tâm đắc và ứng dụng ngay hôm nay.

Follow bePOS: