Việc đóng thuế là nghĩa vụ của doanh nghiệp đối với nhà nước, đồng thời thuế cũng ảnh hưởng lớn đến báo cáo tài chính hàng kỳ của doanh nghiệp. Vì thế, chủ kinh doanh cần hiểu rõ về các loại thuế doanh nghiệp phải nộp. Cùng bePOS tìm hiểu về các loại thuế doanh nghiệp phải nộp trong năm và những ảnh hưởng của chúng tới công việc kinh doanh của doanh nghiệp.

Lệ phí môn bài

Lệ phí môn bài là một trong các loại thuế doanh nghiệp phải nộp hàng năm cho nhà nước. Giấy chứng nhận thành lập doanh nghiệp hoặc doanh thu (đối với hộ kinh doanh và cá nhân kinh doanh) là căn cứ để xác định việc đóng lệ phí môn bài cho các doanh nghiệp đang hoạt động kinh doanh. Tất cả các doanh nghiệp hoạt động kinh doanh đều bắt buộc phải nộp lệ phí môn bài, trừ trường hợp ngoại lệ.

Tất cả những doanh nghiệp hoạt động kinh doanh đều bắt buộc phải nộp lệ phí môn bài, trừ trường hợp ngoại lệ doanh nghiệp quy mô nhỏ hoặc mới chuyển từ hộ kinh doanh sẽ được hưởng miễn lệ phí môn bài trong khoảng thời gian 03 năm kể từ ngày cấp giấy chứng nhận đăng ký doanh nghiệp lần đầu.

Mức thuế phải đóng được quy định dựa trên vốn điều lệ hoặc vốn đầu tư của doanh nghiệp, như sau:

Nếu vốn điều lệ hoặc vốn đầu tư của doanh nghiệp là từ 10 tỷ đồng trở xuống, mức lệ phí môn bài là 2 triệu đồng mỗi năm. Nếu vốn điều lệ hoặc vốn đầu tư của doanh nghiệp vượt quá 10 tỷ đồng, thì lệ phí môn bài là 3 triệu đồng mỗi năm.

Doanh nghiệp phải nộp lệ phí môn bài theo thời hạn sau khi kết thúc thời gian được miễn lệ phí môn bài, với các hạn mức cụ thể như sau:

- Nếu thời gian miễn lệ phí môn bài kết thúc trong 06 tháng đầu năm, hạn nộp là 30/7 cùng năm.

- Nếu thời gian miễn lệ phí môn bài kết thúc trong 06 tháng cuối năm, hạn nộp là 30/1 năm đó.

>> Xem thêm: Chi tiết thông tin về thuế môn bài doanh nghiệp phải nộp

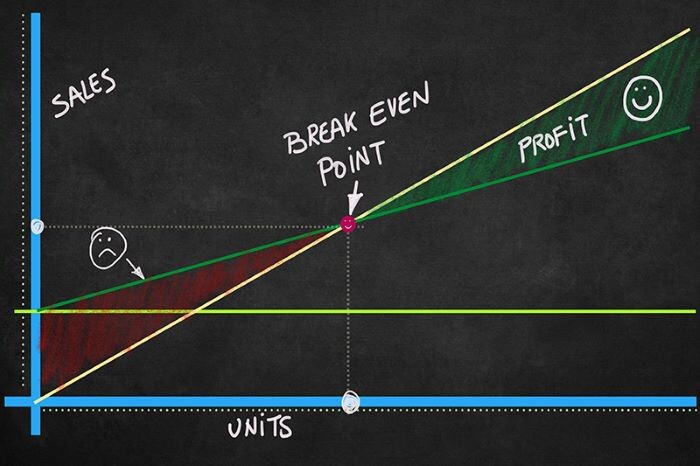

Thuế thu nhập doanh nghiệp

Thuế thu nhập doanh nghiệp (TNDN) là một trong các loại thuế doanh nghiệp phải nộp. Đây là loại thuế được tính trên lợi nhuận cuối cùng mà doanh nghiệp đạt được sau khi trừ đi các khoản chi phí hợp lý theo quy định của Luật thuế TNDN. Tất cả các doanh nghiệp hoạt động trong lĩnh vực sản xuất và kinh doanh hàng hóa, dịch vụ đều phải chịu trách nhiệm nộp thuế TNDN khi có thu nhập.

Cách tính thuế TNDN dựa trên công thức sau:

Thuế TNDN = Thu nhập chịu thuế x Thuế suất

Thu nhập chịu thuế thường xác định bằng tổng doanh thu trừ đi các chi phí được trừ ra và cộng thêm các khoản thu chịu thuế khác.

Thuế suất của thuế TNDN thay đổi tùy theo ngành nghề kinh doanh của doanh nghiệp. Các mức thuế suất có thể biến đổi, ví dụ, trong lĩnh vực khai thác dầu khí, thuế suất có thể lên tới 32% – 50%, trong khi các doanh nghiệp khai thác các tài nguyên quý hiếm khác có thể phải trả thuế 40% – 50%.

Để đảm bảo tuân thủ quy định thuế, doanh nghiệp cần nộp thuế TNDN theo quý, với hạn nộp là vào ngày 30 của tháng đầu quý tiếp theo. Điều này đòi hỏi doanh nghiệp phải theo dõi kỹ lưỡng và xây dựng kế hoạch tài chính thích hợp để đảm bảo đáp ứng các yêu cầu thuế và tránh vi phạm pháp lý.

Thuế thu nhập cá nhân

Thuế thu nhập cá nhân (TNCN) là một trong các loại thuế doanh nghiệp phải nộp thay cho người lao động làm việc tại công ty. Thuế này được tính theo tháng, kê khai theo từng tháng hoặc quý, và quyết toán cuối năm.

Số tiền thuế TNCN phải nộp được tính dựa trên công thức:

Thuế TNCN = Thu nhập chịu thuế TNCN x Thuế suất

Các khoản giảm trừ thuế TNCN thường bao gồm:

- Giảm trừ gia cảnh: Đối với bản thân: 11.000.000 đồng/người/tháng. Đối với người phụ thuộc: 4.400.000 đồng/người/tháng.

- Các khoản bảo hiểm bắt buộc: Khấu trừ cho các khoản bảo hiểm bắt buộc, bao gồm bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, và bảo hiểm nghề nghiệp trong những lĩnh vực đặc biệt.

Thời hạn nộp thuế TNCN được quy định như sau:

- Đối với hồ sơ quyết toán thuế hàng năm: Phải được nộp trước ngày cuối cùng của tháng thứ 3 tính từ ngày kết thúc năm dương lịch hoặc năm tài chính.

- Đối với hồ sơ khai thuế hàng năm: Phải được nộp trước ngày cuối cùng của tháng đầu tiên của năm dương lịch hoặc năm tài chính.

Thuế TNCN là một yếu tố quan trọng trong quản lý tài chính của mỗi cá nhân. Doanh nghiệp cần thuộc rõ quy định và tính toán một cách chính xác để đảm bảo tuân thủ pháp luật, tránh các vấn đề pháp lý.

Thuế giá trị gia tăng

Thuế giá trị gia tăng (GTGT) là một loại thuế gián thu được tính trên giá trị gia tăng thêm của hàng hóa, dịch vụ trong quá trình mua bán và sử dụng. Tuy nhiên, người chịu trách nhiệm đóng thuế GTGT với cơ quan thuế thường là doanh nghiệp hoặc các đơn vị sản xuất, không phải là người tiêu dùng.

Cách thính thuế giá trị gia tăng

Để tính số tiền thuế GTGT mà mỗi doanh nghiệp cần nộp, có hai phương pháp kê khai chính:

Phương pháp 1: Kê khai thuế GTGT trực tiếp

Phương pháp này thường được áp dụng bởi những doanh nghiệp hoạt động trong các ngành như mua bán, chế tác trang sức, vàng bạc, đá quý, các doanh nghiệp có doanh thu chịu thuế GTGT hàng năm thấp hơn 1 tỷ đồng hoặc không tuân thủ đầy đủ quy định về kế toán, hóa đơn và chứng từ theo quy định pháp luật.

Số thuế GTGT cần nộp được tính dựa trên công thức:

Số thuế GTGT = Doanh thu tính thuế GTGT x Tỷ lệ thuế GTGT

Tỷ lệ thuế GTGT thay đổi tùy thuộc vào ngành nghề kinh doanh của doanh nghiệp khi kê khai theo phương pháp này. Cụ thể:

- Cung cấp hàng hóa: 1%

- Dịch vụ và xây dựng (không bao gồm nguyên vật liệu): 5%

- Sản xuất, vận tải, dịch vụ liên quan đến hàng hóa, xây dựng (bao gồm nguyên vật liệu): 3%

- Hoạt động kinh doanh khác: 2%

Phương pháp 2: Kê khai thuế GTGT theo phương pháp khấu trừ

Phương pháp này thường áp dụng cho các doanh nghiệp tuân thủ đầy đủ quy định về kế toán, hóa đơn và chứng từ, có doanh thu hàng năm từ 1 tỷ đồng trở lên và tự nguyện tham gia ghi sổ và kê khai thuế GTGT bằng phương pháp khấu trừ.

Thuế GTGT được tính bằng công thức đơn giản:

Số thuế GTGT phải nộp = Số thuế GTGT đầu ra – Số thuế GTGT đầu vào được khấu trừ

Điều này có nghĩa rằng doanh nghiệp sẽ phải nộp số tiền thuế GTGT dựa trên sự khác biệt giữa số tiền thuế GTGT mà họ thu từ khách hàng (đầu ra) và số tiền thuế GTGT mà họ trả cho nhà cung cấp hoặc trong quá trình mua sắm (đầu vào).

Thời hạn nộp thuế giá trị gia tăng

Thời hạn nộp thuế: Trong trường hợp doanh nghiệp tự tính và kê khai thuế GTGT, thời hạn nộp thuế sẽ tuân theo thời hạn nộp hồ sơ khai thuế.

- Đối với doanh nghiệp kê khai thuế GTGT theo tháng: Hạn nộp là ngày 20 của tháng tiếp theo sau tháng phát sinh nghĩa vụ thuế.

- Đối với doanh nghiệp kê khai thuế GTGT theo quý: Hạn nộp là ngày 30 hoặc 31 (ngày cuối cùng) của tháng đầu tiên của quý tiếp theo sau quý phát sinh nghĩa vụ thuế.

>> Xem thêm: Thuế giá trị gia tăng là gì? Cách tính thuế giá trị gia tăng

Thuế tiêu thụ đặc biệt

Thuế tiêu thụ đặc biệt là một trong các loại thuế doanh nghiệp phải nộp. Đây là loại thuế gián thu áp dụng cho những loại hàng hóa được nhập khẩu hoặc sản xuất trực tiếp bởi doanh nghiệp. Đây là những loại hàng hóa thuộc đối tượng chịu thuế tiêu thụ đặc biệt.

Cách tính thuế: Số tiền thuế tiêu thụ đặc biệt phải nộp được tính bằng cách nhân giá trị của hàng hóa (được sử dụng để tính thuế) bởi thuế suất áp dụng.

Thời hạn nộp thuế: Thời hạn nộp hồ sơ khai thuế tiêu thụ đặc biệt theo tháng là chậm nhất vào ngày 20 của tháng tiếp theo sau khi nghĩa vụ thuế phát sinh.

Thuế xuất khẩu, nhập khẩu

Thuế xuất nhập khẩu là một loại thuế gián thuế áp dụng cho những hàng hóa được xuất khẩu hoặc nhập khẩu thông qua các cửa khẩu và biên giới của Việt Nam, bao gồm hàng hoá được trao đổi trong hoạt động mua bán giữa cư dân và doanh nghiệp biên giới của các quốc gia.

Cách tính thuế: Số tiền thuế xuất khẩu hoặc nhập khẩu phải nộp được tính bằng cách nhân số lượng thực tế của mặt hàng xuất khẩu hoặc nhập khẩu (được khai báo trên tờ khai hải quan) bởi giá trị của từng mặt hàng và thuế suất áp dụng.

Điều này có nghĩa là doanh nghiệp hoặc cá nhân phải trả một khoản tiền dựa trên số lượng, giá trị hàng hoá cụ thể mà họ xuất khẩu hoặc nhập khẩu, và tỷ lệ thuế áp dụng cho từng mặt hàng.

Thời hạn nộp thuế: Thời hạn nộp thuế đối với hàng hoá nhập khẩu là 30 ngày, kể từ ngày mà đối tượng nộp thuế đăng ký tờ khai hải quan.

Thuế tài nguyên

Thuế tài nguyên cũng là một trong các loại thuế doanh nghiệp phải nộp cho nhà nước. Đây là một loại thuế gián thuế, là nghĩa vụ thuế của các tổ chức doanh nghiệp đối với nhà nước khi họ tiến hành khai thác tài nguyên thiên nhiên, như việc khai thác khoáng sản, dầu khí, và những nguồn tài nguyên khác.

Cách tính thuế: Thuế tài nguyên được tính bằng cách nhân sản lượng tài nguyên khai thác bởi giá tính thuế và thuế suất. Điều này đồng nghĩa với việc doanh nghiệp phải trả một khoản tiền cho nhà nước dựa trên số lượng tài nguyên họ khai thác và giá trị của chúng.

Thời hạn nộp thuế: Thời hạn nộp hồ sơ khai thuế tài nguyên cho tờ khai tháng là chậm nhất vào ngày 20 của tháng tiếp theo. Đối với báo cáo quyết toán thuế tài nguyên hàng năm, phải được nộp trước ngày thứ 90 tính từ ngày kết thúc năm dương lịch hoặc năm tài chính.

Thuế sử dụng đất

Thuế sử dụng đất là một trong các loại thuế công ty phải nộp vào ngân sách nhà nước khi sử dụng đất, trừ trường hợp không phải nộp hoặc được miễn. Thuế sử dụng đất có thể được phân loại thành hai loại chính, bao gồm:

- Thuế sử dụng đất nông nghiệp: Được áp dụng cho việc sử dụng đất cho mục tiêu nông nghiệp.

- Thuế sử dụng đất phi nông nghiệp: Được áp dụng cho việc sử dụng đất cho mục tiêu không liên quan đến nông nghiệp, như xây dựng, sản xuất kinh doanh, hoặc đầu tư dự án.

Cách tính thuế sử dụng đất

- Đối với đất nông nghiệp:

Theo Điều 9 của Luật Thuế sử dụng đất nông nghiệp, thuế sử dụng đất nông nghiệp trong một năm được tính dựa trên định suất thuế.

Định suất thuế được xác định bằng số kilogam thóc trên một hecta đất cho từng loại hạng đất cụ thể.

Thuế sử dụng đất nông nghiệp = Diện tích đất x Định suất thuế (kg thóc trên một hecta) của từng loại hạng đất đó.

- Đối với đất phi nông nghiệp:

Theo Điều 5, Điều 6 và Điều 7 của Thông tư 153/2011/TT-BTC, tiền thuế sử dụng đất phi nông nghiệp được tính dựa trên các yếu tố sau:

Số thuế phát sinh (đồng) = Số thuế phát sinh (đồng) – Số thuế được miễn, giảm (nếu có)

Trong đó:

Số thuế phát sinh = Diện tích đất tính thuế x Giá của 1m2 đất (đồng/m2) x Thuế suất %

Thời gian nộp thuế sử dụng đất

Thuế sử dụng đất phi nông nghiệp cần được nộp như sau:

- Lần đầu: Trong vòng 30 ngày kể từ thông báo ban hành thuế.

- Từ năm thứ hai trở đi: Nộp một lần vào ngày 31/10. Thời hạn cho sự chênh lệch do người nộp thuế xác định trên tờ khai tổng hợp là ngày 31/3 của năm dương lịch tiếp theo.

- Cho hồ sơ điều chỉnh: Trong vòng 30 ngày kể từ thông báo ban hành.

Đối với thuế sử dụng đất nông nghiệp:

- Lần đầu: Trong vòng 30 ngày kể từ thông báo ban hành thuế.

- Từ năm thứ hai trở đi, người nộp thuế có thể chọn nộp một lần vào ngày 31/5 hoặc hai lần. Nếu chọn một lần, nộp trước ngày 31/5. Nếu chọn hai lần, nộp 50% trước ngày 31/5 và phần còn lại trước ngày 31/10.

- Cho hồ sơ điều chỉnh: Trong vòng 30 ngày kể từ thông báo ban hành.

- Trong trường hợp mùa vụ thu hoạch nông sản không trùng với thời hạn nộp thuế, cơ quan thuế có thể lùi thời hạn nộp không quá 60 ngày so với thời hạn quy định.

Một số lưu ý về các loại thuế doanh nghiệp phải nộp

Khi kinh doanh, chủ doanh nghiệp, chủ hộ kinh doanh cần lưu ý một số vấn đề về các loại thuế như sau:

Thời hạn nộp thuế

Thời hạn nộp thuế là một yếu tố quan trọng. Các doanh nghiệp cần tuân thủ các hạn mức sau đây:

- Thuế thu nhập doanh nghiệp (TNDN): Thường nộp hàng năm và phải hoàn thành quyết toán trước ngày 30/4.

- Thuế giá trị gia tăng (VAT): Thường nộp hàng tháng với thời hạn là ngày 20 của tháng tiếp theo.

- Thuế thu nhập cá nhân (TNCN): Doanh nghiệp phải nộp TNCN của người lao động trước ngày 20 của tháng sau.

Người nộp thuế

Các doanh nghiệp có trách nhiệm nộp thuế cho mình và cho các cá nhân hoặc tổ chức khác theo quy định:

- Thuế TNDN: Do doanh nghiệp tự nộp thuế TNDN của mình.

- Thuế VAT: Các doanh nghiệp bán hàng và cung cấp dịch vụ phải thu và nộp thuế VAT. Các công ty thường là người nộp thuế.

- Thuế TNCN: Doanh nghiệp cần nộp TNCN của người lao động theo quy định.

- Thuế thu nhập cá nhân khoán: Hộ kinh doanh nộp TNCN theo quy định.

Hồ sơ kế toán, báo cáo tài chính

Về hồ sơ kế toán và báo cáo tài chính, doanh nghiệp cần lưu ý:

- Đảm bảo rằng doanh nghiệp duy trì hồ sơ kế toán cẩn thận và đầy đủ, bao gồm sổ sách, hóa đơn, và báo cáo tài chính.

- Các hồ sơ này sẽ giúp kiểm tra thuế và tuân thủ các quy định pháp luật.

Tối ưu hóa thuế

Cân nhắc sử dụng các biện pháp tối ưu hóa thuế hợp pháp để giảm thiểu mức thuế phải nộp, chẳng hạn như khấu trừ thuế, miễn thuế, và các chính sách khuyến khích đầu tư.

Tìm hiểu luật cụ thể

Doanh nghiệp nên hiểu rõ luật thuế liên quan đến lĩnh vực kinh doanh, và nếu cần nên nhận tư vấn từ chuyên gia thuế để đảm bảo tuân thủ các quy định và tránh vi phạm thuế.

Trong bài viết này, chúng ta đã cùng tìm hiểu về các loại thuế doanh nghiệp phải nộp. Việc nắm rõ doanh nghiệp phải nộp những loại thuế nào và tuân thủ các quy định về thuế là một phần quan trọng của quản lý tài chính doanh nghiệp và sự thành công trong kinh doanh.

FAQ

Ngoài các loại thuế trên, doanh nghiệp còn cần nộp các loại thuế nào khác?

Các loại thuế doanh nghiệp phải nộp khác bao gồm:

- Thuế môi trường: Loại thuế này áp dụng cho các hoạt động gây ra tác động đến môi trường, chẳng hạn như sản xuất, tiêu dùng năng lượng và xử lý chất thải.

- Thuế trước bạ: Thuế trước bạ áp dụng cho việc đăng ký doanh nghiệp và các biểu thuế địa phương khác.

Các khoản chi phí nào được giảm trừ trong các loại thuế doanh nghiệp phải nộp?

Các khoản chi phí được giảm trừ trong các loại thuế doanh nghiệp phải nộp bao gồm:

- Chi phí hàng hóa, dịch vụ mua vào để sản xuất, kinh doanh

- Chi phí tiền lương, bảo hiểm xã hội, bảo hiểm y tế và các khoản phụ cấp khác cho người lao động

- Chi phí cho việc mua sắm, sửa chữa và bảo dưỡng tài sản cố định

- Chi phí cho việc tài trợ cho các hoạt động từ thiện và các hoạt động khác của công ty

- Chi phí cho việc quảng cáo và tiếp thị sản phẩm, dịch vụ của công ty

Tuy nhiên, các khoản chi phí này phải được công ty lưu trữ đầy đủ hóa đơn, chứng từ liên quan và tuân thủ các quy định của pháp luật.

Follow bePOS: