Điểm tín dụng là một trong những yếu tố quan trọng, nhằm đánh giá mức độ uy tín trước ngân hàng. Việc kiểm tra điểm tín dụng trước khi vay vốn giúp bạn hiểu rõ điều kiện thực tế của mình, từ đó lựa chọn ngân hàng có chính sách phù hợp và chuẩn bị hồ sơ thật tốt. Trong bài viết dưới đây, bePOS sẽ hướng dẫn bạn các bước kiểm tra điểm tín dụng online vô cùng đơn giản. Hãy theo dõi cùng bePOS nhé!

Điểm tín dụng là gì?

Điểm tín dụng tên Tiếng Anh Credit Score, là một chỉ số đánh giá khả năng trả nợ của người đi vay. Điểm tín dụng có mốc từ khoảng 300 đến 800. Kết quả cao cho thấy người đó có uy tín tốt, do vậy khi đi vay vốn sẽ dễ được xét duyệt hơn.

Một số yếu tố để đánh giá điểm tín dụng là số tài khoản đã mở, tổng khoản nợ, lịch sử trả nợ,…

CIC là gì?

CIC, viết tắt của Credit Information Center, là một đơn vị của Ngân hàng Nhà nước, có nhiệm vụ lưu trữ, xử lý và dự báo thông tin tín dụng của các cá nhân, tổ chức. Những thông tin này nhằm phục vụ cho hoạt động của các ngân hàng, công ty tài chính. Ví dụ, doanh nghiệp A xin vay vốn tại ngân hàng B. Khi xử lý hồ sơ vay, ngân hàng sẽ lên CIC để tìm kiếm lịch sử tín dụng của doanh nghiệp này, từ đó ra quyết định có cho vay hay không.

CIC có vai trò rất quan trọng trong hoạt động tín dụng. Một số chức năng cụ thể của CIC là:

- Đối với cá nhân, tổ chức: CIC giúp tất cả mọi người tiếp cận thông tin về tín dụng một cách công khai, minh bạch, đúng pháp luật.

- Đối với tổ chức tín dụng: CIC yêu cầu các ngân hàng, công ty tài chính gửi thông tin hồ sơ vay vốn của khách hàng để chấm điểm tín dụng. Việc tra cứu điểm tín dụng CIC giúp các tổ chức tín dụng này có thể đánh giá khả năng trả nợ của người vay, hạn chế rủi ro có thể xảy ra.

Cách thức hoạt động của CIC

Như đã nói ở trên, CIC sẽ yêu cầu các tổ chức tín dụng cung cấp thông tin hồ sơ vay vốn của khách hàng, qua đó tổng hợp, lưu trữ, xử lý và dự đoán khả năng trả nợ của người dùng trong tương lai. Một số thông tin sẽ được cập nhật trên CIC bao gồm:

- Lịch sử các khoản vay: Tra cứu điểm tín dụng CIC sẽ biết được những khoản vay đã từng có và đang có.

- Mục đích vay của cá nhân, tổ chức: Cá nhân có thể vay tiền với mục đích mua nhà, mua xe,… Doanh nghiệp khi vay vốn cũng thường phải trình bày dự định, kế hoạch vay như là đầu tư dự án, hay mua trang thiết bị,…

- Các ngân hàng từng vay: Việc người dùng từng ký kết hợp đồng vay với những ngân hàng nào cũng góp phần đánh giá tình hình tín dụng một cách tổng thể.

- Lịch sử trả nợ: CIC sẽ cập nhật về thời gian trả nợ, có trả nợ muộn hay không, đang thuộc nhóm nợ nào,…

Từ những thông tin này, CIC sẽ đánh giá và phân loại thông tin tín dụng của người dùng và đưa ra điểm tín dụng tương ứng. Hiện nay, pháp luật quy định có 5 nhóm nợ như sau:

- Nhóm 1: Đây là nhóm dư nợ tiêu chuẩn, cho thấy người dùng có khả năng trả nợ cả gốc và lãi đúng thời hạn. Trong trường hợp quá hạn dưới 10 ngày, khoản nợ vẫn nằm trong nhóm này, nhưng sẽ bị phạt lãi quá hạn.

- Nhóm 2: Đây là nhóm các khoản nợ đã quá hạn từ 10 ngày đến dưới 90 ngày, vì thế cần chú ý. Thông thường, nếu có khoản nợ thuộc nhóm 1 và 2, các tổ chức tín dụng vẫn có thể xét duyệt vay cho khách hàng.

- Nhóm 3: Nhóm 3 là nhóm dư nợ dưới tiêu chuẩn, bao gồm các món nợ đã quá hạn từ 90 đến 180 ngày.

- Nhóm 4: Đây là nhóm dư nợ nghi ngờ, thời gian quá hạn là từ 181 ngày đến 360 ngày.

- Nhóm 5: Đây là nhóm nợ xấu nhất, thời gian quá hạn trên 360 ngày. Ngân hàng có khả năng không thể thu hồi vốn.

>> Xem thêm: Nợ quá hạn bao lâu thì bị khởi kiện? Kinh nghiệm xử lý nợ quá hạn

Cách kiểm tra điểm tín dụng CIC nhanh chóng, đơn giản nhất

Kiểm tra điểm tín dụng là hoạt động rất cần thiết với các cá nhân, tổ chức trước khi đăng ký vay vốn. Hiện nay, người dùng có thể kiểm tra điểm tín dụng cá nhân tại nhà vô cùng nhanh chóng và đơn giản bằng 1 trong 2 cách:

- Cách 1: Tra cứu điểm tín dụng trên website CIC

- Cách 2: Tra cứu điểm tín dụng trên App điện thoại

Sau đây, bePOS sẽ hướng dẫn bạn các bước kiểm tra điểm tín dụng online một cách cụ thể và chi tiết nhất. Hãy theo dõi nhé!

Cách 1: Kiểm tra điểm tín dụng trên Website CIC

Sử dụng Website là một cách xem điểm tín dụng được nhiều người sử dụng nhất, bởi tính đơn giản, tiện lợi của nó. Để tra cứu điểm tín dụng CIC trên Website, bạn thực hiện như sau:

- Bước 1: Truy cập trang điện tử của CIC

Các cá nhân, doanh nghiêp truy cập vào đường Link cic.gov.vn để bắt đầu tra cứu thông tin. Tuy nhiên, bạn đừng nhầm lẫn giữa Link Website trên dành cho người dùng và Website dành riêng cho các tổ chức tín dụng là cic.org.vn.

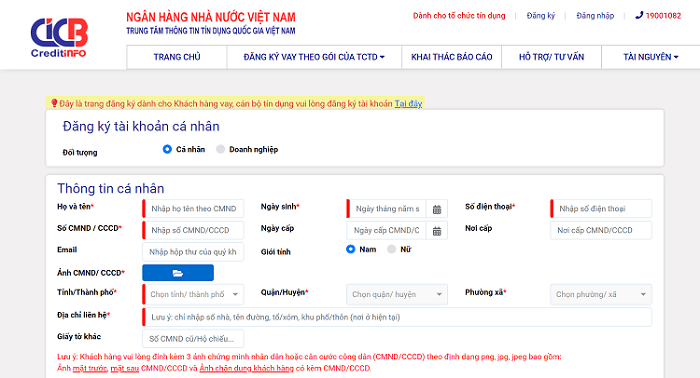

- Bước 2: Đăng ký tài khoản CIC

Bạn ấn vào “Đăng ký” ở phía trên giao diện Website và điền đầy đủ thông tin để đăng ký tài khoản. Có hai loại tài khoản dành cho cá nhân và doanh nghiệp.

Đối với cá nhân, bạn cần điền chính xác họ tên, ngày sinh, số điện thoại, số và ảnh chụp CMND/CCCD,…

Đối với doanh nghiệp, bạn điền đầy đủ tên chủ thể chứng thư, Serial chứng thư, mã số doanh nghiệp, tên doanh nghiệp,…

- Bước 3: Xác nhận mã OTP đăng ký tài khoản CIC

Sau khi điền đầy đủ thông tin và nhấn “Đồng ý”, bạn nhập mã xác nhận OTP gửi về số điện thoại đã đăng ký và nhấn “Tiếp tục”.

- Bước 4: Đăng nhập và tra cứu thông tin

Sau khi đăng ký thành công, bạn vào đăng nhập lại tài khoản và thực hiện tra cứu thông tin. CIC sẽ cung cấp cho bạn một số nội dung như lịch sử vay, lịch sử trả nợ, nhóm nợ,…

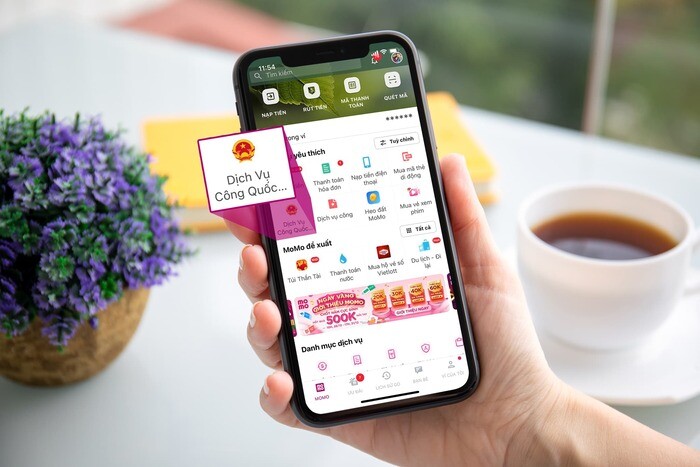

Cách 2: Kiểm tra điểm tín dụng trên App điện thoại

Trong trường hợp thường xuyên sử dụng điện thoại di động, bạn có thể check điểm tín dụng qua App. Cụ thể như sau:

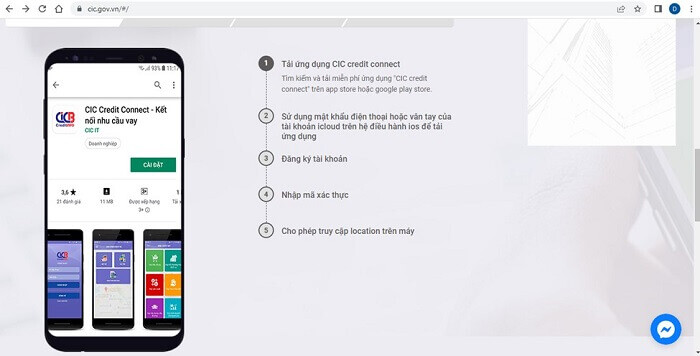

- Bước 1: Tải ứng dụng tra cứu điểm tín dụng CIC

Bạn vào CH Play tải ứng dụng CIC Credit Connect, hoặc vào Apple Store tải iCIC National Credit Information Centre of Vietnam.

- Bước 2: Đăng ký tài khoản trên App CIC

Bạn nhập các thông tin để đăng ký tài khoản trên App CIC. Các thông tin cần điền cũng sẽ giống như trên Website. Sau đó, bạn nhập mã xác thực OTP đã gửi về số điện thoại đăng ký, đồng thời cho phép truy cập Location trên App.

- Bước 3: Thực hiện kiểm tra điểm tín dụng CIC trên App

Đầu tiên bạn chọn mục “Khai thác báo cáo”. App sẽ yêu cầu xác thực bằng Password, hoặc dấu vân tay, Face ID đã đăng ký. Sau đó, bạn nhập mã OTP xác thực. App sẽ trả về kết quả điểm tín dụng cho bạn.

Cách 3: Tra cứu điểm tín dụng CIC tại quầy

Tra cứu điểm tín dụng tại quầy là hình thức khách hàng đến trực tiếp chi nhánh hoặc phòng giao dịch bất kỳ của ngân hàng để đăng ký hồ sơ mở tín dụng. Lúc này, nhân viên ngân hàng sẽ hỗ trợ kiểm tra điểm tín dụng cho khách hàng. Các bước cụ thể như sau:

- Bước 1: Đến chi nhánh ngân hàng hoặc văn phòng công ty tài chính, tổ chức tín dụng.

- Bước 2: Nộp hồ sơ đăng ký vay tín dụng cho nhân viên ngân hàng và yêu cầu kiểm tra lịch sử tín dụng cá nhân.

- Bước 3: Dựa vào thông tin từ CMND/CCCD của khách hàng, ngân hàng sẽ truy xuất được dữ liệu lịch sử tín dụng trên hệ thống CIC và thông báo kết quả cho khách hàng.

Lưu ý, mỗi cá nhân bất kỳ sẽ được miễn phí kiểm tra điểm tín dụng cá nhân trên CIC định kỳ hằng năm 1 lần. Từ lần thứ 2 trở đi trong năm đó, quý khách muốn xem điểm tín dụng sẽ phải nộp phí là 30,000 đồng/lần.

>> Xem thêm: Vay tín chấp có nợ xấu liệu có được duyệt hồ sơ không?

Sau khi đã biết cách kiểm tra điểm tín dụng trên CIC, bạn có thể tìm hiểu thêm một số thông tin về điểm tín dụng, cách thức hoạt động của CIC trong nội dung dưới đây.

Cách xóa nợ xấu trên CIC

Nợ xấu là điều không ai mong muốn, bởi nó sẽ khiến bạn bị trừ điểm tín dụng và rất khó khăn nếu muốn vay tiền lần sau. Vậy làm cách nào để xóa nợ xấu trên hệ thống của CIC? Có 2 trường hợp như sau.

Nợ xấu do khách hàng

Lỗi nợ xấu chủ yếu là do khách hàng trả tiền không đúng kỳ hạn. Nếu gặp phải trường hợp này, bạn hãy kiểm tra điểm tín dụng cá nhân và xem kỹ tình trạng nợ trên hệ thống CIC, tìm xem khoản vay của mình thuộc nhóm nợ nào. Sau đó, bạn đến ngân hàng thanh toán cả gốc lẫn lãi và lưu giữ các chứng từ có ghi rõ ngày giờ thanh toán.

Vào tháng sau, bạn hãy vào lại hệ thống và kiểm tra nợ xấu đã được xóa hay chưa. Tuy nhiên, bạn cũng nên nhớ rằng, lịch sử nợ xấu thường được lưu lại trong 12 tháng với nhóm nợ 2 và 5 năm với các nhóm còn lại. Nhìn chung, ngân hàng có thể chỉ xem xét nợ trong khoảng thời gian nhất định, trung bình trong vòng 12 tháng trở lại.

Nợ xấu do sai sót của ngân hàng hoặc trung tâm CIC

Trong trường hợp hệ thống nhầm lẫn thông tin, bạn nên liên lạc ngay cho Ngân hàng hoặc CIC để khiếu nại. Việc khiếu nại có thể được thực hiện ngay trên hệ thống điện tử, hoặc thông qua công văn trực tiếp. Bạn cũng nên lưu ý rằng, khi khiếu nại phải nêu rõ lý do, kèm các tài liệu, căn cứ chứng minh. Sau đó, hệ thống sẽ cập nhật lại cho bạn.

Trên đây, bePOS đã hướng dẫn các bước kiểm tra điểm tín dụng nhanh chóng, đơn giản nhất. Tóm lại, để tạo cho mình điểm tín dụng tốt, dễ dàng vay ngân hàng, bạn nên học cách quản lý tài chính, quản lý khoản nợ hiệu quả và kiểm tra điểm tín dụng trên hệ thống CIC định kỳ, nhằm tránh sai sót có thể xảy ra.

FAQ

Số CMND của tôi bị trùng với người khác thì kiểm tra điểm tín dụng thế nào?

Việc bị trùng số CMND có thể do lỗi của cơ quan cấp CMND, hoặc do hệ thống nhập dữ liệu không chính xác. Bạn nên liên lạc với cá nhân, đơn vị có thẩm quyền để được xem xét lại. Ngoài ra, nếu số CMND giống nhau nhưng thông tin cá nhân khác thì hệ thống CIC vẫn phân biệt được và trả kết quả đúng cho bạn.

Tôi bị nợ quá hạn liệu có vay ngân hàng được nữa không?

Nếu nhóm nợ của bạn chỉ thuộc nhóm 1, 2, tức là quá hạn dưới 90 ngày thì ngân hàng vẫn có thể xem xét cho bạn vay tiền. Điểm tín dụng chỉ là một trong những yếu tố để đánh giá khả năng trả nợ. Trường hợp bạn thuộc các nhóm 3, 4, 5, hầu như các ngân hàng sẽ rất khó cho vay.

Follow bePOS: