Đối với một nhà đầu tư, các loại nến trong chứng khoán có ý nghĩa vô cùng quan trọng khi có thể giúp đánh giá, nhận định về biến động của thị trường. Vậy đâu là những mô hình nến phổ biến nhất? Chúng có đặc điểm như thế nào? Tất cả sẽ được chia sẻ qua bài viết của bePOS sau đây.

Thế nào là mô hình nến trong chứng khoán?

Tiền thân của các mô hình nến trong chứng khoán là phương pháp phân tích kỹ thuật giá gạo tại Nhật Bản vào những năm 1600. Sau đó, Steve Nison đã có nhiều cải tiến và xây dựng nên hệ thống mô hình nến như ngày nay.

Các mô hình nến trong chứng khoán hay đồ thị hình nến trong chứng khoán là một hình vẽ thể hiện sự biến động chỉ số giá của mỗi loại chứng khoán trong một khung thời gian/ phiên giao dịch nhất định.

Các mô hình nến trong chứng khoán

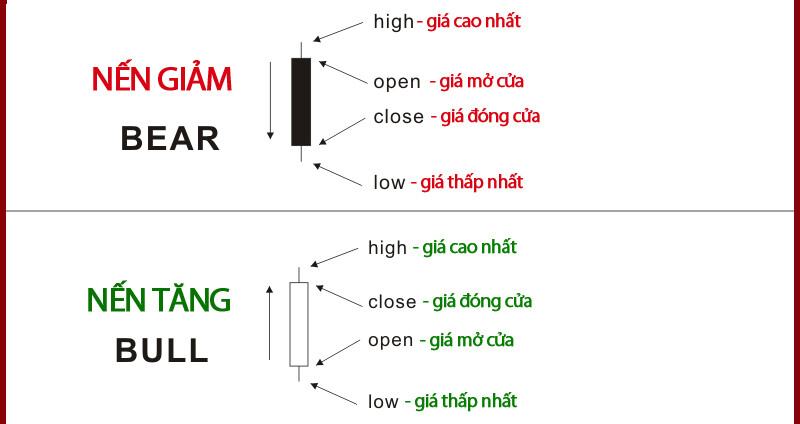

Cụ thể:

- Phần thân nến (ở giữa): biểu thị giá mở cửa và giá đóng cửa.

- Phần bóng/chân nến: biểu thị giá cao nhất, giá thấp nhất.

- Màu sắc nến: biểu thị xu hướng giá tăng hoặc giảm. Trong đó, giá tăng (hay giá đóng cửa cao hơn giá mở cửa) là màu trắng/xanh, xu hướng giá giảm (hay giá đóng cửa thấp hơn giá mở cửa) là màu đen/đỏ.

Như vậy, qua việc theo dõi những “cây nến chứng khoán”, nhà đầu tư sẽ có được bức tranh khá tổng quát về mối quan hệ các chỉ số giá của loại chứng khoán mình quan tâm. Nếu đặt chúng trong tham chiếu thời gian rộng hơn (theo ngày, theo tuần,…), bạn sẽ dự đoán được xu thế tăng hoặc giảm giá. Nếu đặt chúng trong tham chiếu đối sánh giữa các loại chứng khoán, bạn có thể lựa chọn được hướng đầu tư tiềm năng.

Tóm lại, các loại nến trong chứng là một kênh phân tích, đánh giá biến động về thị trường chứng khoán hiệu quả.

Tuy nhiên, phương pháp phân tích kỹ thuật này lại không thể hoặc khó áp dụng được đối với những loại chứng khoán chỉ có giá đóng cửa (hoặc thiếu giá mở cửa). Ngoài ra, xu thế biến động của thị trường tài chính vô cùng đa dạng, không theo quy luật cố định nào nên đồ thị nến cũng rất phong phú. Nhà đầu tư cần có kiến thức nhất định về chúng, đặc biệt là các loại nến trong chứng khoán phổ biến nhất hiện nay.

Tổng hợp các loại nến trong chứng khoán phổ biến nhất hiện nay

Mô hình nến Doji

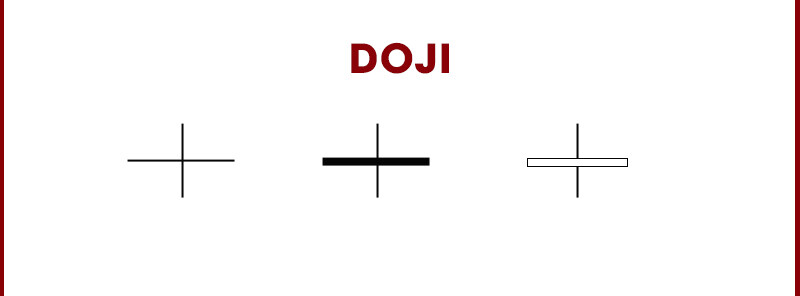

Dấu hiệu nhận biết:

- Có dạng hình chữ thập hoặc dấu cộng trên đồ thị.

- Thân nến rất ngắn, chỉ là một vạch ngang. Thậm chí, bạn sẽ không thấy phần này của nến.

- Màu sắc có thể là trắng/xanh, biểu thị xu hướng tăng giá hay đen/đỏ, biểu thị xu hướng giảm giá.

- Mô hình nến Doji có thể đứng độc lập hoặc xuất hiện cùng mô hình Bearish Evening Star, Bullish Morning Star,…

Mô hình nến Doji

Ý nghĩa:

- Đối với thị trường chứng khoán, mô hình nến Doji cho thấy biến động giá gần như không thay đổi. Khi đó, mức giá đóng cửa xấp xỉ hoặc bằng mức giá mở cửa.

- Đối với người tham gia, Doji cho thấy cả bên mua và bên bán đang do dự, không dứt khoát quyết định với ngưỡng giá tương ứng của chứng khoán. Vì thế, nếu là nhà đầu tư, bạn có thể “đóng băng” và theo dõi thêm.

- Trong trường hợp bóng hoặc chân nến dài vượt trội, đây là dấu hiệu của sự đảo chiều về giá trong các phiên giao dịch kế tiếp.

Mô hình nến Doji chuồn chuồn

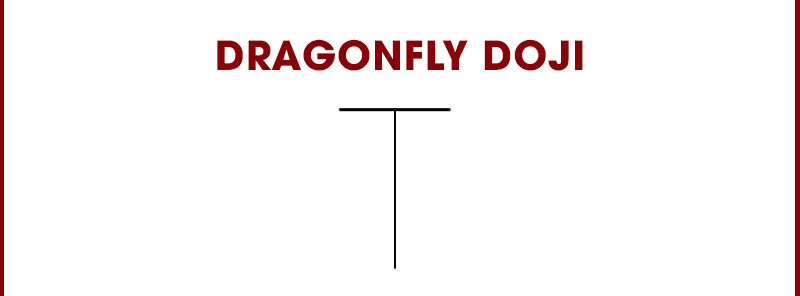

Dấu hiệu nhận biết:

Mô hình nến Doji chuồn chuồn (Dragonfly Doji) là một “biến thể của Doji”. Vì thế, mô hình này cũng mang những đặc điểm tương tự như thân nến ngắn hoặc không có; giá mở cửa, đóng cửa gần như bằng nhau và trùng/ tiệm cận với giá cao nhất trong phiên. Ngoài ra, phần chân nến thường kéo dài xuống dưới, tạo thành hình một con chuồn chuồn trên đồ thị.

Mô hình nến Doji chuồn chuồn

Ý nghĩa:

Mô hình nến Doji chuồn chuồn là dấu hiệu đảo chiều của chỉ số giá. Đối với người tham gia, có thể hiểu rằng tại đầu phiên giao dịch, giá mở cửa tại điểm cao nhất, khiến lượng người mua giảm. Mức giá vì thế đã bị đẩy xuống thấp. Tại điểm thấp nhất của giá, người mua thấy được cơ hội tích lũy nên nhu cầu mua vào lớn, kéo giá qua trở lại. Do áp lực cầu của thị trường, giá tiếp tục tăng và đạt đỉnh vào cuối phiên (trùng với giá mở cửa).

Mô hình nến Bia mộ

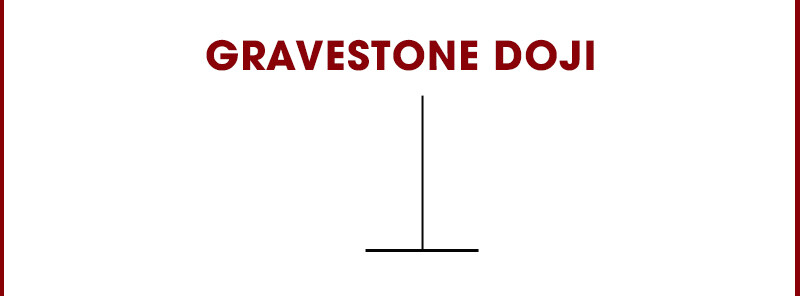

Dấu hiệu nhận biết:

- Mô hình nến Bia mộ (Gravestone Doji) là dạng đồ thị gần như đối lập với loại nến Doji chuồn chuồn. Thân nến ngắn hoặc không có; giá mở cửa, đóng cửa gần như bằng nhau và trùng/ tiệm cận với giá thấp nhất trong phiên.

- Phần chân nến kéo dài lên trên, tạo thành hình một bia mộ trên đồ thị.

Mô hình nến Bia mộ

Ý nghĩa:

Mô hình nến Bia mộ cũng là dấu hiệu đảo chiều của chỉ số giá. Đối với người tham gia, có thể hiểu rằng tại đầu phiên giao dịch, giá mở cửa tại điểm thấp nhất, khiến lượng người bán giảm. Mức giá vì thế đã dần được kéo lên. Tại điểm cao nhất của giá, người bán thấy được cơ hội sinh lợi nhuận nên nhu cầu bán ra lớn, kéo giá hạ dần. Do áp lực cung của thị trường, giá tiếp tục hạ và chạm đáy vào cuối phiên (trùng với giá mở cửa).

>> Xem thêm: HƯỚNG DẪN TỪ A-Z CÁCH MỞ TÀI KHOẢN CHỨNG KHOÁN BIDV NHANH NHẤT 2021

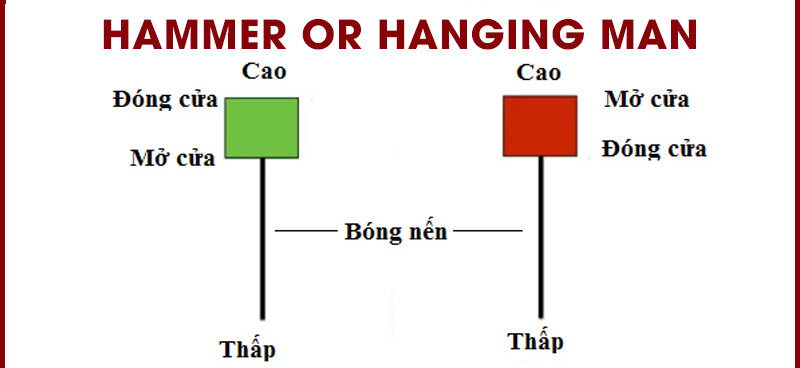

Mô hình nến Hanging Man

Dấu hiệu nhận biết:

Dấu hiệu nhận biết mô hình nến Hanging Man là gì? Mô hình nến Hanging Man (Hammer) có đặc điểm là thân và chân nến phía trên ngắn. Trong khi đó, chân nến phía dưới rất dài, thậm chí dài gấp nhiều lần phần thân, tạo ra hình cây búa trên đồ thị.

Mô hình nến Hanging Man

Ý nghĩa:

Vậy ý nghĩa của mô hình nến hanging man là gì? Mô hình nến Hanging Man cũng là dấu hiệu cho sự đảo chiều của chỉ số giá.

- Đầu tiên, nếu Hammer xuất hiện ở cuối xu thế giảm giá (thường mang màu trắng/xanh), nó cho thấy “nỗ lực” kéo giá lên trở lại. Nếu giá thấp hơn hoặc đạt ngưỡng hỗ trợ, người bán không chấp nhận bán ra, giúp giá lên dần.

- Thứ hai, nếu mô hình nến Hanging Man xuất hiện ở cuối xu thế tăng giá (thường mang màu đen/đỏ), điều đó cho thấy “cố gắng” đẩy giá xuống trở lại.

- Nếu giá cao hơn hoặc đạt ngưỡng kháng cự, người mua không chấp nhận mua vào hay bên bán bắt đầu bán tháo khiến giá giảm dần.

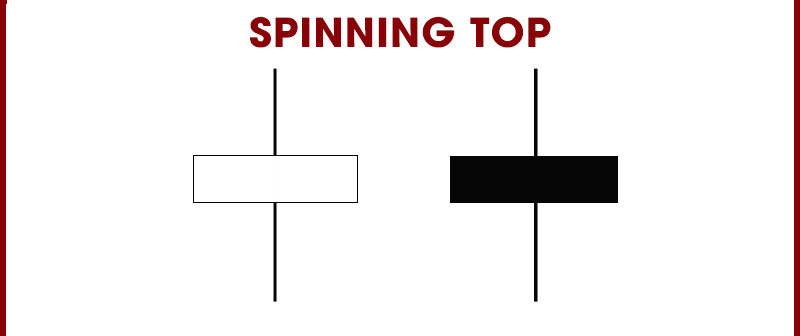

Mô hình nến Spinning Top

Dấu hiệu nhận biết:

Mô hình nến Spinning Top cũng có phần thân nến ngắn, chân nến phía trên và phía dưới khá tương đồng nhau. Tuy nhiên, mô hình này không tạo thành hình dấu cộng hay hay chữ tập như Doji vì mức giá mở cửa và đóng cửa có sự chênh lệch nhất định.

Mô hình nến Spinning Top

Ý nghĩa:

Mô hình nến Spinning Top là biểu hiện của việc cả bên mua và bên bán lưỡng lự, chưa dứt khoán hành động. Bởi lẽ, người mua mong muốn giá hạ thấp, còn người bán thì hy vọng giá tăng lên. Nhìn chung, mô hình Spinning Top là tín hiệu trung lập cho các nhà đầu tư hoặc thể hiện một thị trường đang mất kiểm soát, sắp tới có thể nhiều biến động.

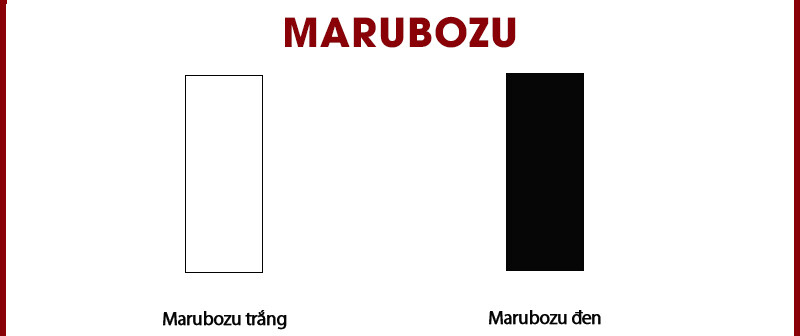

Mô hình nến Marubozu

Dấu hiệu nhận biết:

Mô hình nến Marubozu có dạng hình cột. Tức là các nến không có chân/bóng. Điều này xảy ra khi mức giá mở cửa hoặc đóng cửa trùng với đáy/đỉnh (xu thế tăng) hoặc đỉnh/đáy (xu thế giảm).

Mô hình nến Marubozu

Ý nghĩa

Mô hình nến Marubozu là biểu hiện của một xu thế giá vô cùng mạnh mẽ:

- Khi nến trắng/xanh: nhu cầu mua rất lớn, thậm chí là vượt khả năng cung của bên bán.

- Khi nến đen/đỏ: lượng người bán rất cao, thậm chí vượt mức cầu của bên mua.

- Nếu mô hình nến Marubozu nằm sau một xu thế, đó sẽ là dấu hiệu của sự đảo chiều. Ngược lại, nếu mô hình này nằm trước một xu thế, những biến động giá kế tiếp thường là cùng chiều, tăng cùng tăng hoặc giảm cùng giảm.

Ngoài các loại nến trong chứng khoán kể trên, bạn có thể tham khảo thêm về mô hình Long versus Short, Bearish Evening Star, Bullish Morning Star,… Lưu ý, để nâng cao tính chính xác và tổng quát việc đánh giá, phân tích, nhà đầu tư cần xem xét một chuỗi nến thay vì một cây nến cụ thể.

>> Xem thêm: NẮM TRONG TAY GIÁ VỐN HÀNG BÁN – QUẢN LÝ TÀI CHÍNH MINH BẠCH, HIỆU QUẢ!

Trên đây là các loại nến trong chứng khoán bạn không nên bỏ qua. Hy vọng, với chia sẻ của bePOS, bạn đã có thêm nhiều thông tin hữu ích, giúp việc phân tích những chỉ số giá trong chứng khoán hiệu quả hơn.

FAQ

Tại sao cần tìm hiểu về các loại nến trong chứng khoán?

Việc tìm hiểu các mô hình nến trong chứng khoán đóng vai trò quan trọng đối với cả bên mua và bên bán. Bởi lẽ, những mô hình này giúp nhận định tương đối chính xác về xu hướng biến động giá. Qua đó, người tham gia có thể đưa ra những quyết định kịp thời, chính xác hơn nhằm gia tăng lợi nhuận, hạn chế rủi ro.

Ngoài các mô hình nến, trong chứng khoán còn có dạng đồ thị nào khác không?

Ngoài các mô hình nến, trong chứng khoán còn có đồ thị dạng cột, dạng đường. Mỗi dạng đồ thị sẽ có những ưu, nhược điểm khác nhau. Song, mô hình nến vẫn luôn cho thấy giá trị to lớn về cả tính trực quan lẫn khả năng phân tích.

Follow bePOS: