Room tín dụng là một thuật ngữ quen thuộc trong ngành tài chính. Bất cứ ai khi tiếp cận các gói tín dụng hoặc khoản vay từ ngân hàng chắc hẳn đều đã nghe nói đến. Việc thay đổi room tín dụng có ảnh hưởng lớn đến thị trường tài chính nói chung và ngân hàng nói riêng. Vậy room tín dụng là gì? Ngân hàng Nhà nước dùng cơ chế nào để phân bổ room tín dụng? Trong bài viết sau, bePOS sẽ giải thích chi tiết về vấn đề này. Mời quý bạn đọc cùng theo dõi!

Room tín dụng là gì?

Từ “room” trong tiếng Anh có nghĩa là căn phòng hoặc phạm vi, sức chứa. Room tín dụng (hay còn gọi là room ngân hàng) được hiểu là giới hạn cho vay của một ngân hàng. Vào mỗi đầu năm, Ngân hàng Nhà nước sẽ công bố mức room tín dụng cho toàn ngành nhằm quy định mức tăng trưởng tín dụng tối đa.

Căn cứ theo mức quy định này, ngân hàng Nhà nước sẽ phân bổ tỷ lệ room tín dụng khác nhau cho các ngân hàng thương mại trong nước. Tỷ lệ này được quyết định dựa trên sức khỏe tài chính và hiệu quả quản lý tín dụng của từng ngân hàng. Tỷ lệ này sẽ xác định số vốn mà khách hàng có thể vay tùy thuộc vào ngân hàng. Nếu muốn vay vượt mức tối đa, ngân hàng sẽ phải hợp vốn với các ngân hàng khác để đáp ứng mức room tín dụng.

Có thể hiểu rõ hơn room tín dụng là gì qua ví dụ sau: Đầu năm 2023, hạn mức tăng trưởng tín dụng của ngân hàng B là 10%. Ngân hàng B có quy mô tín dụng là 60.000 tỷ đồng. Theo đó, trong năm 2023, ngân hàng B sẽ được cấp mức tín dụng tối đa là: 60.000 x 110% = 66.000 tỷ đồng.

Room tín dụng được áp dụng từ năm 2011, trong bối cảnh nền kinh tế Việt Nam đang chịu ảnh hưởng của tình trạng lạm phát cao đột biến trong nhiều năm. Từ đó đến nay, room tín dụng vẫn được áp dụng để hạn chế và ngăn chặn tình trạng này.

Hết room tín dụng là gì?

Hết room tín dụng hay còn gọi là cạn room tín dụng, là thuật ngữ dùng để chỉ tình huống khi ngân hàng đã sử dụng hết giới hạn tín dụng do ngân hàng Nhà nước quy định và không thể tiếp tục cho vay. Khi đó, những khách hàng có nhu cầu vay vốn có thể gặp rất nhiều khó khăn, đồng thời ảnh hưởng nghiêm trọng đến sự phát triển của ngân hàng.

Như đã đề cập ở trên, việc phân phối tỷ lệ room tín dụng được quyết định dựa trên sức khỏe tài chính và hiệu quả quản lý tín dụng của một ngân hàng. Nếu tỷ suất tăng trưởng tín dụng của một ngân hàng thấp hơn so với cùng kỳ năm trước hoặc thấp hơn so với các ngân hàng khác trong hệ thống, có nghĩa là ngân hàng đó có mức rủi ro tài chính cao hơn so với các đối thủ cạnh tranh trong quá khứ.

Rủi ro này có thể xuất phát từ việc ngân hàng cho vay lớn hơn quá nhiều so với vốn chủ sở hữu hoặc tập trung cho vay vào các lĩnh vực có rủi ro cao như trái phiếu doanh nghiệp, bất động sản,… Hoặc cũng có thể rủi ro này đến từ việc người vay không trả đủ số tiền vay, khiến ngân hàng không thể nào giải ngân.

Nới room tín dụng là gì?

Khi một ngân hàng sử dụng hết room tín dụng, họ sẽ không thể cho khách hàng vay nữa. Lúc này, ngân hàng đó có thể yêu cầu ngân hàng Nhà nước nới room tín dụng. Tuy nhiên, việc này có được đáp ứng hay không sẽ phụ thuộc vào kết quả kiểm tra và rà soát của ngân hàng Nhà nước.

Như vậy, nới room tín dụng hiểu đơn giản là việc ngân hàng Nhà nước tăng mức giới hạn cho vay của ngân hàng. Nếu được chấp thuận, ngân hàng đó có thể cho vay vượt quá giới hạn tín dụng quy định. Điều này được xem là một tín hiệu tích cực cho ngành bất động sản và chứng khoán, bởi vì cơ hội phục hồi và phát triển của các lĩnh vực này sẽ lớn hơn, nhất là sau giai đoạn bị suy thoái.

Tuy nhiên, không phải ngân hàng nào cũng có thể nới room tín dụng. Ngân hàng Nhà nước sẽ có những quyết định tăng hạn mức tín dụng khác nhau dựa trên nhiều yếu tố như tỷ lệ an toàn vốn tối thiểu (CAR), mức độ tăng trưởng của từng ngân hàng, năng lực quản trị rủi ro dựa trên tiêu chuẩn Basel II, Basel III,…

Do đó, những ngân hàng có vốn chủ sở hữu lớn và khả năng quản lý vốn tốt như Vietcombank, Vietinbank, Techcombank, MB Bank,… thường được nới room tín dụng dễ dàng hơn và ưu tiên hơn so với các đơn vị quản lý kém.

Thông thường, việc nới room tín dụng sẽ được ngân hàng Nhà nước cho phép thông qua các yêu cầu như:

- Đánh giá xếp hạng của từng ngân hàng dựa trên các tiêu chí theo Thông tư 52/2018/TT-NHNN

- Yêu cầu, chủ trương, sự điều hành của Chính phủ.

Nới room tín dụng là gì?

>> Tham khảo ngay: Vay theo hạn mức tín dụng là gì? Hồ sơ và thủ tục vay chi tiết

Tại sao Ngân hàng Nhà nước quy định Room tín dụng?

Ngân hàng Nhà nước quy định room tín dụng nhằm quản lý chặt chẽ khả năng tăng trưởng cũng như chất lượng tín dụng của toàn hệ thống ngân hàng, kiểm soát tình trạng lạm phát, ổn định và thúc đẩy phát triển kinh tế. Cụ thể như sau:

Kiểm soát tốc độ tăng trưởng tín dụng

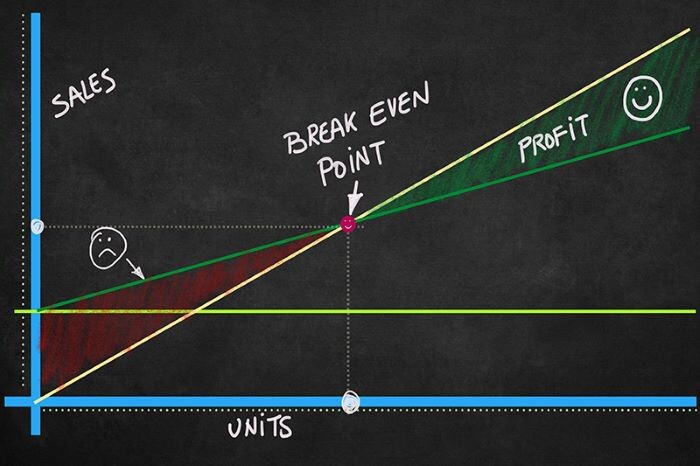

Trước đây, khi chưa có sự can thiệp của room tín dụng, tốc độ tăng trưởng tín dụng của các ngân hàng đã từng đạt mức 30 – 50%. Đây là mức tăng trưởng vượt quá khả năng kiểm soát của các ngân hàng thương mại, dẫn đến nhiều hệ lụy cho ngành tài chính như mất cân đối vốn, tình trạng lạm phát hay mất khả năng thanh toán.

Do đó, việc sử dụng room tín dụng là rất cần thiết để đặt ra một giới hạn an toàn cho việc cấp tín dụng ngân hàng, từ đó kiểm soát được mức độ tăng trưởng của các ngân hàng. Điều này giúp ngân hàng dễ dàng lựa chọn khách hàng tiềm năng và đáng tin cậy để có thể cho vay vốn hiệu quả.

Kiểm soát chất lượng tín dụng

Room tín dụng giúp các ngân hàng nhận thức được khả năng cho vay tiền là có hạn và cẩn thận hơn khi lựa chọn khách hàng để cho vay. Ngoài ra, nhờ room tín dụng, tiêu chuẩn cho vay được thiết lập chặt chẽ và ưu tiên cho các hồ sơ minh bạch để hạn chế rủi ro nợ xấu.

Bên cạnh đó, người vay có hiểu biết về room tín dụng cũng hiểu rằng ngân hàng chỉ có thể cho vay trong khả năng giới hạn. Nhờ đó, người vay sẽ có thể kiểm soát khoản vay và phương thức sử dụng vốn, tránh rơi vào tình trạng không có khả năng thanh toán.

Ngoài nới room tín dụng, ngân hàng Nhà nước cũng có chính sách siết room tín dụng nhằm hạn chế tăng trưởng quá mức của một số ngành, điển hình là bất động sản, chứng khoán. Trong tình trạng “sốt” bất động sản và gia tăng đầu tư chứng khoán, cổ phiếu, nhiều khách hàng đổ xô đến ngân hàng để làm thủ tục vay vốn. Điều này làm gia tăng khủng hoảng và suy giảm khả năng đáp ứng của các ngân hàng.

Vì vậy, trong những năm qua, ngân hàng Nhà nước đã hạn chế đầu tư vốn vào các lĩnh vực này nhằm mục đích bảo toàn và cân bằng số vốn cho mỗi ngân hàng.

Các tác động của room tín dụng ngân hàng

Sau khi hiểu được room tín dụng là gì, có thể thấy được room tín dụng ngân hàng có thể gây ra nhiều tác động đến toàn bộ nền kinh tế nói chung và thị trường tài chính nói riêng. Có thể kể đến như:

- Cải thiện khả năng vay vốn: Khi được nới room tín dụng, ngân hàng sẽ có thể cho vay tiền nhiều hơn, giúp gia tăng khả năng vay vốn của cá nhân, tổ chức và doanh nghiệp để đầu tư và phát triển mở rộng hoạt động kinh doanh.

- Tăng nhu cầu tiêu dùng: Khi khách hàng vay được tiền thì có thể chi tiêu nhiều hơn, góp phần thúc đẩy sự tiêu dùng và kích thích tăng trưởng kinh tế.

- Tăng rủi ro tín dụng: Khi ngân hàng cho vay quá nhiều tiền có thể tăng nguy cơ rủi ro tín dụng. Nếu khoản vay không được trả đúng hạn, ngân hàng sẽ phải đối mặt với rủi ro tín dụng cao, gây ảnh hưởng nghiêm trọng đến sức khỏe tài chính của họ.

- Tăng lạm phát: Khi có quá nhiều tiền trong nền kinh tế kích thích nhu cầu tiêu dùng thì giá cả các mặt hàng sẽ dễ tăng cao, gây ra tình trạng lạm phát. Điều này sẽ tác động xấu lên nền kinh tế và ảnh hưởng đến mức sống của người dân.

Cập nhật room tín dụng mới của các ngân hàng tại Việt Nam

Sau khi công bố định hướng tăng trưởng tín dụng năm 2023 trong khoảng từ 14% đến 15%, ngân hàng Nhà nước đã phân bổ room tín dụng riêng cho 8 ngân hàng vào đầu tháng 3/2023, dao động từ 8,3% đến 13,5%.

Trong đó, có 7 trong số 8 ngân hàng nhận được hạn mức tín dụng thấp hơn so với năm 2022. Thấp nhất là BIDV với mức 8,3%, giảm so với 10% (năm 2022). Riêng MSB được cấp hạn mức cao hơn so với năm trước, từ 9,5% (năm 2022) lên 13,5%.

Việc được cấp hạn mức tín dụng sẽ giúp các ngân hàng đẩy mạnh cho vay vốn và hỗ trợ doanh nghiệp trên thị trường. Tuy nhiên, tăng trưởng tín dụng năm nay thấp hơn năm ngoái do lãi suất cao, khiến các doanh nghiệp không dám đầu tư. Bên cạnh đó, thị trường bất động sản đang gặp khó khăn cũng góp phần làm giảm nhu cầu vốn đầu tư.

Ngân hàng Nhà nước cũng cho biết sẽ thường xuyên theo dõi và giám sát việc thực hiện kế hoạch tăng trưởng tín dụng của từng ngân hàng và sẽ có điều chỉnh, thay đổi phù hợp với tình hình thực tế.

>> Bạn nên biết: Tín dụng đen là gì? Hậu quả khi vay tín dụng đen

Doanh nghiệp cần làm gì khi ngân hàng hết room tín dụng?

Với sự phục hồi sau đại dịch, nhu cầu vay tín dụng tăng mạnh. Báo cáo thống kê cho thấy tốc độ tăng trưởng tín dụng liên tục tăng trong thời gian vừa qua. Tuy nhiên, điều này cũng khiến nhiều ngân hàng bị cạn kiệt room tín dụng. Doanh nghiệp có nhu cầu vay vốn nhưng không thể nhận được giải ngân từ ngân hàng. Vậy sau khi hiểu rõ ảnh hưởng của room tín dụng là gì, doanh nghiệp muốn vay vốn cần làm thế nào khi ngân hàng cạn room tín dụng?

Trên thực tế, một số ngân hàng lớn và uy tín cao vẫn còn room tín dụng. Tuy nhiên, yêu cầu về hồ sơ vay vốn, tài sản đảm bảo và khả năng trả nợ cũng tương đối cao. Nếu không thể gia hạn room tín dụng, doanh nghiệp nên tạm thời chờ đợi đến khi Ngân hàng Nhà nước cho phép nới lỏng room tín dụng.

Có thể thấy, room tín dụng có vai trò quan trọng trong việc giới hạn an toàn cho mức tăng trưởng tín dụng trong hệ thống ngân hàng, đóng góp tích cực vào nền kinh tế bằng cách giúp hạn chế lạm phát và ổn định kinh tế vĩ mô. Hy vọng bài viết trên đã giúp bạn đã hiểu rõ hơn về room tín dụng là gì và có thêm các thông tin hữu ích phục vụ việc đầu tư tài chính của mình.

FAQ

Siết room tín dụng là gì?

Siết room tín dụng được hiểu là hành động của ngân hàng nhằm mục đích kiểm soát tốc độ tăng trưởng tín dụng trong một số lĩnh vực, để hạn chế sự tăng trưởng quá mức, điển hình là một số lĩnh vực tiềm ẩn nhiều rủi ro như chứng khoán hay bất động sản.

Ngân hàng Nhà nước phân bổ room tín dụng theo cơ chế nào?

Ngân hàng Nhà nước phân bổ room tín dụng cho tất cả ngân hàng thương mại, dựa trên tình trạng tăng trưởng và doanh thu của mỗi ngân hàng trong năm gần nhất. Nếu một ngân hàng cạn kiệt room tín dụng, ngân hàng Nhà nước sẽ đánh giá kết quả hoạt động của ngân hàng đó và phân bổ room tín dụng một cách phù hợp nhất.

Hai cơ sở chính để nâng hoặc hạ chỉ tiêu tăng trưởng tín dụng cho các ngân hàng đó là:

- Kết quả hoạt động của ngân hàng được tính dựa trên tiêu chí và cách tính điểm tại Thông tư 52/2018/TT-NHNN.

- Chính sách, chủ trương của Chính phủ và ngân hàng nhà nước, bao gồm tiêu chuẩn hạ lãi suất cho vay để hỗ trợ người dân và doanh nghiệp, hỗ trợ xử lý các ngân hàng yếu kém, tập trung tín dụng vào lĩnh vực đầu tư bất động sản, trái phiếu,…

Follow bePOS: