Khi bạn muốn vay vốn tại ngân hàng hay các tổ chức cho tín dụng sẽ phải trải qua quá trình thẩm định hồ sơ kỹ càng. Đây là bước quyết định bạn có được vay vốn hay không và được vay với hạn mức là bao nhiêu. Tuỳ vào từng ngân hàng/tổ chức tín dụng sẽ có những tiêu chí để xét duyệt riêng nhưng vẫn cần dựa trên chỉ tiêu chung đó là nguyên tắc 5C trong tín dụng. Vậy 5C là gì? Nguyên tắc này có ý nghĩa gì? Cùng bePOS tìm hiểu qua bài viết dưới đây nhé!

Nguyên tắc 5C là gì?

5C trong tín dụng (tên tiếng Anh là Five Cs of Credit) là một mô hình/nguyên tắc được ngân hàng/tổ chức cho vay sử dụng để đánh giá khả năng trả được nợ của những người đi vay. Mô hình này cân nhắc 5 đặc điểm của những người đi vay và các điều kiện của khoản vay, đồng thời ước tính được nguy cơ vỡ nợ và khả năng gây tổn thất tài chính của người cho vay. Qua đó người cho vay đưa ra quyết định vay vốn.

Nguyên tắc 5C bao gồm 5 yếu tố như sau:

- Uy tín và thái độ của người đi vay (Character)

- Năng lực tài chính của người đi vay (Capacity)

- Nguồn vốn (Capital)

- Tài sản đảm bảo (Collateral)

- Các điều kiện khác (Conditions)

Khi các doanh nghiệp/tổ chức muốn vay vốn tại ngân hàng, thẩm định và xét duyệt hồ sơ là một bước vô cùng quan trọng sẽ được thực hiện. Theo đó, đơn xin vay vốn của doanh nghiệp sẽ được ngân hàng sử dụng nguyên tắc 5C để xét duyệt.

Các yếu tố tạo nên nguyên tắc 5C trong tín dụng

Để có thể thẩm định và xét duyệt hồ sơ vay vốn, ngân hàng sẽ sử dụng nguyên tắc 5C với 5 chỉ tiêu, đó cũng chính là thành phần cấu tạo nên mô hình 5C. Vậy cụ thể các yếu tố tạo nên 5C là gì? Cùng tìm hiểu chi tiết dưới đây!

Uy tín và thái độ của người đi vay (Character)

Trong hoạt động tín dụng, uy tín và thái độ được coi là điểm ấn tượng mà người đi vay để lại cho ngân hàng. Đây chính là yếu tố quan trọng quyết định liệu khoản vay của bạn có được duyệt hay không. Các vấn đề liên quan đến uy tín và thái độ của người đi vay phải kể đến đó là: hoạt động hợp tác với các ngân hàng, sự minh bạch trong mục đích sử dụng tiền vay,… đều được xem xét đến.

Về bản chất, chữ cái đầu tiên trong nguyên tắc 5C đề cập đến lịch sử tín dụng của người đi vay. Ngân hàng sẽ tiến hành kiểm tra những thông tin về khoản vay nợ của doanh nghiệp trước đó, lịch sử trả nợ xem có đúng thời hạn hay không,… qua các báo cáo tín dụng hoặc dữ liệu được lưu giữ tại trung tâm CIC.

Thông thường, điểm tín dụng của người đi vay càng cao, lịch sử tín dụng càng tốt thì khả năng hồ sơ vay của doanh nghiệp càng lớn. Ngược lại, nếu bạn bị mắc nợ xấu trước đó thì khả năng bị từ chối cho vay tại các ngân hàng/tổ chức cho vay rất cao.

Ngân hàng/tổ chức cho vay cũng thường xuyên dựa vào điểm tín dụng và xem đây như một tiêu chí để dựa vào đó xác định mức lãi suất, hạn mức vay, các điều khoản cho vay. Một doanh nghiệp luôn tuân thủ và hoàn thành những điều khoản trong hợp đồng tín dụng sẽ luôn được ưu tiên khi vay hơn so với các doanh nghiệp đã từng xảy ra tiền lệ xấu. Như vậy có thể thấy, “Character” là yếu tố tiền đề để phân tích các chỉ tiêu tiếp theo.

>> Xem thêm: Hướng dẫn kiểm tra điểm tín dụng CIC từ A-Z

Năng lực tài chính của người đi vay (Capacity)

Năng lực của người đi vay là khả năng trả nợ các khoản vay của người đi vay. Ngân hàng/tổ chức tín dụng muốn biết chính xác kế hoạch trả nợ của doanh nghiệp trong tương lai nên sẽ xem xét kỹ về doanh thu của doanh nghiệp những năm gần đây, cũng như sự ổn định của ngành nghề đó trong tương lai. Từ đó, ngân hàng ước tính được luồng tiền sẽ sử dụng để trả nợ, thời gian trả nợ và xác suất trả nợ thành công của doanh nghiệp.

Các ngân hàng/tổ chức cho vay sẽ ước tính khả năng trả nợ của doanh nghiệp đi vay bằng cách so sánh lãi suất với các khoản nợ định kỳ và đánh giá hệ số nợ trên tổng doanh thu của doanh nghiệp. Tỷ số đó càng thấp thì cơ hội được cấp khoản vay vốn càng cao.

Nguồn vốn (Capital)

Nguồn vốn luôn là vấn đề được cả doanh nghiệp và đơn vị cho vay quan tâm. Ngân hàng/tổ chức cho vay sẽ yên tâm hơn nếu doanh nghiệp có số vốn chủ sở hữu đủ lớn. Vốn chủ sở hữu có thể được huy động trong cả quá trình hoạt động, giúp doanh nghiệp luôn đảm bảo trạng thái có đủ nguồn vốn để phục vụ hoạt động sản xuất kinh doanh nhờ khoản vay từ ngân hàng/tổ chức cho vay. Ngoài ra, nguồn vốn chủ sở hữu cũng như là một điểm báo cam kết rủi ro của doanh nghiệp đối với các hoạt động kinh doanh.

Tài sản đảm bảo (Collateral)

Tài sản đảm bảo/tài sản thế chấp là một yếu tố mang lại cho tổ chức tín dụng sự tin tưởng. Nếu doanh nghiệp mất khả năng thanh toán các khoản vay, ngân hàng/tổ chức tín dụng có thể lấy lại một phần hoặc toàn bộ khoản vay với tài sản đảm bảo. Và theo quy định của pháp luật, ngân hàng được đảm bảo quyền ưu tiên xử lý tài sản đảm bảo/tài sản thế chấp trước so với các tổ chức cho vay khác.

Đối với ngân hàng, tài sản thế chấp/tài sản đảm bảo chính là sự đảm bảo và là nguồn trả nợ thay thế ngoài dòng tiền trả nợ dự tính. Nếu doanh nghiệp mất khả năng trả nợ khoản vay thì ngân hàng có quyền tịch thu tài sản thế chấp, và tiến hành phát mại tài sản của doanh nghiệp đó.

Do vậy, tài sản đảm bảo hay sự bảo lãnh của bên thứ 3 là một hình thức khác mà bạn có thể dùng để đảm bảo với ngân hàng khi đi vay vốn. Các ngân hàng cho phép sử dụng nhiều loại tài sản đảm bảo khác nhau để thế chấp như là động sản, bất động sản, giấy tờ có giá hay tài sản hình thành từ vốn,…

Chủ doanh nghiệp có thể sử dụng tài sản của cá nhân hay tài sản chung của doanh nghiệp làm tài sản thế chấp. Và khi vay vốn có tài sản thế chấp sẽ thường mức lãi suất sẽ thấp hơn và các điều khoản tốt hơn so với các hình thức vay vốn không có tài sản thế chấp.

Các điều kiện khác (Conditions)

Ngân hàng/tổ chức cho vay luôn phải thận trọng và lường tính đến những trường hợp xấu nhất có thể xảy ra. Vì vậy, họ sẽ xem xét những vấn đề liên quan đến khoản vay như mục đích sử dụng của khoản vay, khoản vay được sử dụng để mua máy móc, nguyên vật liệu hay thực hiện dự án phát triển mới,…

Bên cạnh đó, ngân hàng/tổ chức cho vay cũng cần xem xét đến các điều kiện nằm ngoài tầm kiểm soát của doanh nghiệp đi vay như: tình hình của nền kinh tế, xu hướng thay đổi của ngành nghề, lĩnh vực kinh doanh, sự thay đổi về các điều luật,… Qua đó, xác định khoản vay có phù hợp với doanh nghiệp hay không.

Ngoài 5C được đề cập, thì một chữ “C” nữa cũng được quan tâm đó chính là Bảo hiểm (Coverage). Chỉ tiêu này là khoản bảo hiểm trong hoạt động kinh doanh hay bảo hiểm cho những cá nhân nắm quyền điều hành trong doanh nghiệp như giám đốc điều hành, phó giám đốc,… Theo đó, nếu trường hợp doanh nghiệp không hoàn thành nghĩa vụ trả nợ hay lãnh đạo chủ chốt của doanh nghiệp mất năng lực hành vi, thì bảo hiểm sẽ đảm bảo cho ngân hàng/tổ chức cho vay sẽ được thanh toán.

>> Xem thêm: Bảo hiểm khoản vay là gì? Hiểu đúng để tránh bị lừa

Phân tích cụ thể 5C trong thẩm định tín dụng

Để bạn có thể hiểu rõ hơn về mô hình 5C trong tín dụng, dưới đây là phân tích chi tiết và cụ thể các chỉ số quan trọng của từng yếu tố. Cụ thể như sau:

Luồng tiền

- Luồng tiền điều chỉnh theo giá trị thực có; Luồng tiền từ quá khứ và dự kiến trong tương lai;

- Phân tích lợi nhuận trước thuế, lãi và khấu hao (EBITDA): Các thành phần cấu tạo EBITDA; Lợi nhuận thu nhập quá khứ; Chi phí không thường xuyên; Tổng quan về xu hướng doanh thu và lợi nhuận gộp; Phân tích xu hướng chi phí hoạt động; Chi phí khấu hao liên quan đến việc mua sắm tài sản cố định và dài hạn;

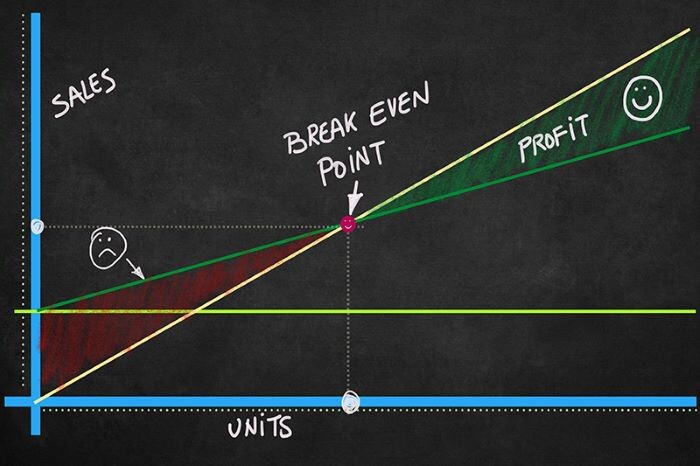

- Phân tích hoà vốn

- Tỉ lệ Nợ/Thu nhập

- Tỉ lệ tiền mặt hiện có/ nợ (Debt Service Coverage (Phủ sóng dịch vụ nợ) – DSCR).

Năng lực trả nợ

- Hồ sơ lý lịch của Ban điều hành

- Hồ sơ lý lịch của đội ngũ cán bộ chủ chốt

- Kế hoạch kinh doanh

- Phân tích năng lực kinh doanh và năng lực kỹ thuật

Tài sản thế chấp

- Hệ số thanh khoản, không bao gồm số tiền mặt, có thể được chứng minh thông qua việc xe cộ có một hệ số thanh khoản là 75%.

- Hồ sơ tài sản: Đánh giá quyền sở hữu và giá trị của các tài sản được thực hiện.

Vốn chủ sở hữu

- Phân tích Bảng cân đối kế toán

- Đánh giá tỷ lệ Nợ/Vốn chủ sở hữu

- Xem xét cơ cấu của vốn chủ sở hữu

Thái độ – Tư cách khách hàng

- Báo cáo về tín dụng

- Lịch sử thanh toán nợ

- Giá trị tài sản đặt cược

- Người đảm bảo; Người cung cấp thông tin tham chiếu

Mục đích của thẩm định 5C

Sau khi hiểu về định nghĩa “5C là gì?”, cũng như phân tích các yếu tố trong mô hình này, chắc hẳn bạn đã hiểu tại sao cần thẩm định 5C. Như đã được đề cập trước đó, nguyên tắc 5C về tín dụng đặt trọng tâm vào việc đánh giá 5 khía cạnh quan trọng của người vay và khoản vay tương ứng. Bằng cách phân tích những yếu tố này, tổ chức tín dụng có cơ sở để đưa ra đánh giá về tính khả dụng của khoản vay và đồng thời đánh giá mức độ đáng tin cậy của khách hàng vay.

Nguyên tắc 5C cũng hỗ trợ những người cung cấp vay trong việc đánh giá khả năng:

- Thanh toán nợ của khách hàng

- Dự báo rủi ro tài chính có thể phát sinh

Điều này là cơ sở quan trọng để quyết định chấp nhận hoặc từ chối đề xuất vay. Với người vay, việc hiểu rõ về nguyên tắc 5C trước khi nộp đơn vay giúp họ có cái nhìn toàn diện về quy trình xem xét hồ sơ. Nhờ đó, họ sẽ có phương hướng chuẩn bị cho mình tốt hơn trong quá trình thẩm định.

Tại sao phải thẩm định tín dụng theo nguyên tắc 5C?

Áp dụng quy tắc 5C trong thẩm định tín dụng, ngân hàng cũng như các tổ chức cho vay sẽ có thể đánh giá được mức độ tin cậy của người vay. Xem xét các chỉ tiêu trong 5C, đơn vị cho vay cũng sẽ hiểu được toàn diện về tình hình tài chính của người đi vay, mức độ rủi ro của các khoản vay, qua đó đưa ra quyết định hợp lý. Cụ thể:

Đối với người đi vay

Với những người đi vay, nguyên tắc 5C trong tín dụng mang lại cho họ ý nghĩa vô cùng to lớn. Quy tắc 5C trong thẩm định tín dụng sẽ giúp doanh nghiệp phát huy những điểm tốt, cải thiện các yếu tố mà còn thiếu sót để dễ dàng tiếp cận nguồn vốn vay hơn như:

- Lập kế hoạch kinh doanh hợp lý, xem xét lại các khoản đã chi nhưng không cần thiết, nâng cao tỷ lệ tiết kiệm và dòng tiền nhàn rỗi.

- Hạn chế tối đã việc xảy ra các khoản nợ quá thời hạn.

- Cân nhắc về việc trả trước một phần tiền hoặc ký kết quý một số vốn khi vay, sử dụng tài khoản thế chấp/tài khoản đảm bảo để tăng thêm uy tín và quá trình vay thuận lợi hơn.

- Khoản vay phải được thực hiện có mục đích rõ ràng, kế hoạch trả nợ hợp lý.

Đối với đơn vị cho vay

Với ngân hàng hay tổ chức cho vay, 5C trong tín dụng cũng được xem là hệ thống mô hình quan trọng, có ý nghĩa to lớn, cụ thể:

- Thông qua nguyên tắc 5C, ngân hàng/tổ chức cho vay thực hiện việc thẩm định hồ sơ một cách chuyên nghiệp, giảm bớt thời gian và chi phí khi xét duyệt.

- Ngân hàng/tổ chức cho vay phân tích hiệu quả hoạt động của doanh nghiệp đi vay, từ đó quyết định có cho vay hay không và cho vay với hạn mức bao nhiêu.

- Giúp các đơn vị cho vay giảm bớt rủi ro trong quá trình thu hồi lại vốn.

- Đánh giá đúng năng lực tài chính của doanh nghiệp trong toàn bộ quá trình vay vốn.

- Giúp thẩm định tính khả thi của phương án sử dụng vốn của doanh nghiệp.

Có thể thấy rằng, trong lĩnh vực tài chính – ngân hàng nói chung và trong hoạt động thẩm định tín dụng nói riêng, nguyên tắc 5C là một hệ thống các chỉ tiêu cơ bản nhất mà cả bên vay và bên cho vay cần phải nắm vững. Thông qua bài viết này, hy vọng bạn đọc đã hiểu được 5C là gì và ý nghĩa của quy tắc 5C trong thẩm định tín dụng, từ đó hỗ trợ tốt hơn cho việc thẩm định hồ sơ vay vốn của doanh nghiệp.

Nếu doanh nghiệp của bạn đang gặp khó khăn trong việc tiếp cận nguồn vốn vay kinh doanh thì có thể tham khảo gói vay KBank Loan. Đây là gói vay được ngân hàng KBank Thái Lan hiện đang hợp tác cùng bePOS triển khai, dành riêng cho các hộ kinh doanh, doanh nghiệp Việt với nhiều ưu đãi lớn.

Theo đó, KBank sẽ dựa vào uy tín của người đi vay và không yêu cầu bất kỳ tài sản thế chấp nào. Hạn mức vay lên tới 300 triệu đồng, lãi suất chỉ tư 1.59%/tháng với kỳ hạn thanh toán linh hoạt 12 – 36 tháng. Các doanh nghiệp đang có nhu cầu vay vốn kinh doanh nhưng lo ngại về thủ tục và quy trình thẩm định khắt khe thì có thể tham khảo ngay gói vay này nhé!

FAQ

Trong nguyên tắc 5C, yếu tố nào quan trọng nhất?

Capacity (Năng lực của người đi vay) được coi là yếu tố quan trọng nhất trong nguyên tắc 5C trong tín dụng. Năng lực này đề cập đến khả năng điều hành hoạt động sản xuất kinh doanh và hoàn trả khoản vay thành công của khách hàng.

Ngân hàng/tổ chức tín dụng sẽ đánh giá năng lực của người đi vay dựa trên các yếu tố như kinh nghiệm điều hành, báo cáo tài chính trong quá khứ, tình hình hoạt động trên thị trường, khả năng cạnh tranh của doanh nghiệp, xu hướng kinh doanh của ngành,…

Mục đích của việc thẩm định tín dụng 5C là gì?

Nguyên tắc 5C giúp các ngân hàng/tổ chức cho vay có cơ sở để đánh giá đâu là một khoản vay tốt, cũng như đánh giá được độ tin cậy đối với khách hàng muốn vay. Ngoài ra, 5C trong tín dụng còn giúp người vay có thể dự tính về khả năng vỡ nợ của khách hàng, dự báo về rủi có thể phát sinh tổn thất. Đây là một cơ sở quan trọng để các tổ chức cấp tín dụng đưa ra quyết định chấp nhận hay từ chối hồ sơ vay của khách hàng.

Follow bePOS: