Trong lĩnh vực tài chính doanh nghiệp, thuật ngữ “đòn bẩy” thường xuyên được nhắc đến. Tuy nhiên nếu là người mới bước chân vào lĩnh vực này, bạn cần tìm hiểu kỹ đòn bẩy tài chính là gì, các công thức đòn bẩy tài chính cũng như cách doanh nghiệp ứng dụng công cụ này để tạo ra tỷ suất sinh lợi. Cùng bePOS đi tìm câu trả lời trong bài viết sau đây.

Đòn bẩy tài chính là gì?

Theo kinh tế học, khái niệm “đòn bẩy tài chính” cho biết mức độ doanh nghiệp tận dụng khoản vốn đi vay (từ ngân hàng hoặc các tổ chức cho vay khác) để làm tăng tỷ suất lợi nhuận cho doanh nghiệp. Đòn bẩy tài chính được gọi tắt là FL (Financial Leverage).

Không ai có thể kinh doanh thành công chỉ bằng nguồn vốn ít ỏi của bản thân. Nếu biết cách sử dụng đòn bẩy tài chính hiệu quả, doanh nghiệp có thể kiếm được nguồn lợi nhuận khổng lồ. Ngược lại, nếu không áp dụng đúng cách, đòn bẩy tài chính cũng tiềm ẩn những rủi ro. Lạm dụng đòn bẩy tài chính quá nhiều có thể dẫn tới nguy cơ nợ nần, thậm chí phá sản.

Đòn bẩy tài chính là sự kết hợp giữa vốn chủ sở hữu và nợ phải trả trong công việc điều hành chính sách của doanh nghiệp. Đòn bẩy tài chính (FL) sẽ cao trong các doanh nghiệp có nợ phải trả lớn hơn vốn chủ sở hữu. Ngược lại, FL sẽ thấp khi nợ phải trả nhỏ hơn vốn chủ sở hữu.

Vai trò, ý nghĩa của đòn bẩy tài chính

Một số ý nghĩa của đòn bẩy tài chính đối với doanh nghiệp đó là:

- Bù đắp thiếu hụt vốn cho doanh nghiệp để duy trì hoạt động sản xuất kinh doanh, đồng thời giúp doanh nghiệp gia tăng tỷ suất lợi nhuận.

- Là một công cụ thúc đẩy mức tăng lợi nhuận sau thuế của doanh nghiệp từ nguồn vốn chủ sở hữu. Tuy nhiên, đây cũng là công cụ kìm hãm sự gia tăng lợi nhuận.

- Đóng vai trò “lá chắn thuế” cho doanh nghiệp.

Tuy nhiên, có thể coi đòn bẩy tài chính là con dao hai lưỡi, vừa có cơ hội mang lại lợi nhuận cao, vừa tiềm ẩn những rủi ro cho doanh nghiệp. Vì vậy, doanh nghiệp cần cân nhắc và có chiến lược hợp lý khi sử dụng đòn bẩy tài chính.

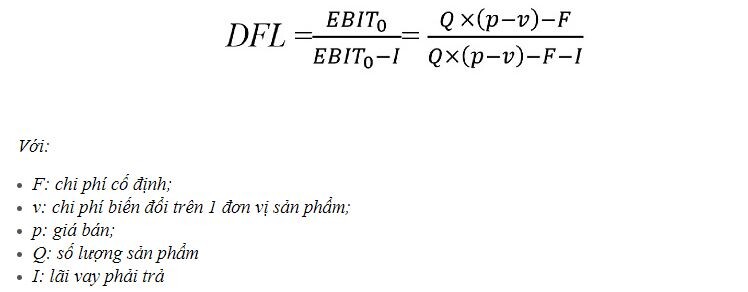

Công thức đòn bẩy tài chính

Bạn có thể áp dụng công thức đòn bẩy tài chính như sau:

Ví dụ về đòn bẩy tài chính, cách tính đòn bẩy tài chính

Anh X mua một căn nhà đang trong giai đoạn thi công. Với mức giá ưu đãi, anh được giảm 20% là còn 1,4 tỷ đồng và anh đã trả trước 20% (280 triệu). Với chính sách vay vốn tại ngân hàng hiện nay, anh X đã vay tiền trả góp theo lịch thi công. Trong thời gian hoàn thiện, anh X đi rao bán căn nhà với mức giá là 2 tỷ (giá nhà đã hoàn thiện). Bán được nhà, anh X lãi được 600 triệu đồng, trừ đi khoản vay ngân hàng 400 triệu cùng các chi phí khác, anh X thu về trên dưới 200 triệu đồng.

Bạn có thể nghĩ đơn giản như thế này: Nếu bạn bỏ ra 1 tỷ của chính mình để mua một ngôi nhà với mục đích kinh doanh bất động sản (kiểu mua đi bán lại) thì bạn đang không sử dụng đòn bẩy tài chính. Nhưng nếu bạn vay thêm 2 tỷ để mua thêm 2 căn nhà nữa thì bạn đang sử dụng đòn bẩy tài chính vì 2 tỷ kia không phải tiền của bạn.

Từ đây chúng ta có thể rút ra 2 kết luận như sau:

Thứ nhất, đòn bẩy tài chính có thể thúc đẩy lợi nhuận sau thuế từ vốn chủ sở hữu, nhưng cũng có thể kìm hãm sự gia tăng đó. Kết quả thành công hay thất bại trong kinh doanh đều dựa vào sự khôn khéo của chủ đầu tư khi chọn cơ cấu tài chính. Khả năng gia tăng thêm nhiều lợi nhuận là điều mong ước của chủ sở hữu, trong đó đòn bẩy tài chính là một công cụ đắc lực, thường được các nhà quản lý ưa dùng.

Và để đánh giá hiệu quả hoạt động của doanh nghiệp một cách chính xác, bạn có thể tính toán và phân tích tỷ suất lợi nhuận ROS. Chỉ số này sẽ cho bạn biết doanh nghiệp đang làm ăn có lãi hay không, có tiềm năng phát triển hay không.

Thứ hai, các doanh nghiệp cũng sử dụng đòn bẩy như “Lá chắn thuế”. Lý do là bởi khoản tiền lãi vay mà doanh nghiệp phải trả được coi là khoản chi phí hợp lý và được trừ vào thu nhập chịu thuế. Từ đó, số tiền thuế phải nộp sẽ ít đi, làm gia tăng lợi nhuận cho doanh nghiệp.

>> Xem thêm: ROS là gì? Ý nghĩa của chỉ số ROS

5 Đòn bẩy tài chính phổ biến – Các loại đòn bẩy trong kinh doanh

Đòn bẩy 1: Sử dụng nguồn tiền của người khác

Có 2 hình thức phổ biến của loại sử dụng tiền của người khác:

- Hình thức đi vay thông thường: Vay từ các ngân hàng hoặc công ty tài chính để thực hiện đầu tư và trả lãi khi tới kỳ hạn. Tuy nhiên, doanh nghiệp càng nợ nhiều thì càng có nguy cơ cao bị phá sản và kiệt quệ về tài chính.

- Hình thức công ty cổ phần huy động vốn từ các cổ đông: Bạn là chủ doanh nghiệp và chỉ có một phần vốn trong tổng số vốn điều lệ của công ty. Tuy nhiên, bạn vẫn có quyền quản lý và sử dụng toàn bộ số tiền vốn huy động được vào các dự án đầu tư của công ty.

Đòn bẩy 2: Tận dụng ý tưởng sáng tạo của người khác

Trong đầu tư, đôi khi ý tưởng cá nhân không đủ để đi đến thành công. Biết cách sử dụng ý tưởng của người khác hoặc lắng nghe những quan điểm từ nhiều phía sẽ tạo nên một kế hoạch đầu tư có hiệu quả cao. Hơn nữa bạn cũng có thể nhận được những ý tưởng sáng tạo, đẩy mạnh sự tăng trưởng của các dự án. Hãy liên kết với những người có cùng chí hướng với bạn và khai thác ý tưởng kiếm tiền từ họ.

Đòn bẩy 3: Tận dụng kinh nghiệm của người đi trước

Một nhà đầu tư thông minh cần biết học hỏi, kết hợp kinh nghiệm của những nhà đầu tư chuyên nghiệp khác với kinh nghiệm của bản thân để đúc rút ra được nguyên tắc và bí quyết đầu tư thành công. Lực đòn bẩy này là nhằm tối đa hóa những kết quả đầu tư của bạn trong khoảng thời gian tối thiểu. Một kinh nghiệm mà bạn học được từ những người đi trước có thể tiết kiệm cho bạn 10 năm nỗ lực làm việc không ngừng.

Đòn bẩy 4: Sử dụng thời gian của người khác

Loại đòn bẩy thứ 4 là sử dụng thời gian của người khác để tạo ra nhiều tài sản hơn. Ví dụ như trong một doanh nghiệp, bạn sử dụng thời gian của đội ngũ nhân sự nhằm tạo ra nhiều tài sản một cách nhanh hơn và có giá trị hơn.

Đòn bẩy 5: Thuê người khác làm công việc thay bạn

Loại đòn bẩy cuối cùng là sử dụng công việc của người khác. Nếu biết cách tận dụng công việc của người khác vào việc đầu tư của bản thân, có thể bạn sẽ tạo nên một sức mạnh cộng hưởng. Hãy thuê và giao phó trách nhiệm cho một vài người những thứ mà bạn không có thời gian để làm cũng như những việc bạn không có khả năng làm. Đây chính là loại đòn bẩy mà các chủ doanh nghiệp rất hay sử dụng và đã đạt được thành công.

>> Xem thêm: Hệ số nợ là gì? Tất tần tật về hệ số nợ

Lưu ý khi sử dụng đòn bẩy tài chính

Khi tính toán tới việc sử dụng đòn bẩy tài chính để gia tăng lợi nhuận cho công việc kinh doanh, các chủ doanh nghiệp, nhà đầu tư cần lưu ý một số điểm sau:

- Cần có định hướng, lập kế hoạch sử dụng đòn bẩy tài chính rõ ràng, các phương án sử dụng vốn

- Chọn các đơn vị cho vay tài chính uy tín như ngân hàng, công ty tài chính có lãi suất ổn định, cạnh tranh thay vì những ngân hàng, công ty có lãi suất cao

- Chỉ nên vay số tiền hợp lý, có thể trả trong thời gian tính toán, không nên lạm dụng đòn bẩy tài chính có thể dẫn tới nguy cơ không trả được tiền, phá sản

- Tập trung vào các kênh đầu tư, kinh doanh thu lợi nhuận cao, khả quan.

Trên đây bePOS đã gửi tới bạn những thông tin chi tiết về đòn bẩy tài chính, cách tính đòn bẩy tài chính. Hiện nay các nhà đầu tư đang sử dụng đòn bẩy tài chính như một “liều doping” với kỳ vọng tăng tỷ suất sinh lời cho mình. Tuy nhiên, điều đó cũng có thể đem lại rủi ro khá cao. Chính vì thế, các nhà đầu tư cần nghiên cứu và cân nhắc thật kỹ trước khi sử dụng đòn bẩy tài chính.

FAQ

Công thức xác định được lãi suất đi vay của doanh nghiệp là gì?

Có thể dựa vào Báo cáo tài chính của doanh nghiệp để tính lãi suất đi vay:

r (lãi suất đi vay) = Chi phí lãi vay/Dư nợ vay bình quân (x100%)

Hệ số đòn bẩy tài chính là gì?

Khi bạn lấy tổng tài sản trung bình chia cho vốn chủ sở hữu trung bình sẽ được một hệ số. Đó chính là hệ số đòn bẩy tài chính.

Hệ số này thể hiện tỷ lệ vốn vay và vốn chủ sở hữu trung bình trong một thời kỳ. Nếu hệ số này thấp, chứng tỏ doanh nghiệp thể hiện khả năng tự chủ tài chính tốt nhưng cũng cho thấy doanh nghiệp chưa tận dụng được lợi thế của đòn bẩy tài chính. Nếu hệ số này cao thì chứng tỏ doanh nghiệp tận dụng rất tốt nguồn lợi từ đòn bẩy tài chính.

Follow bePOS: