Thuế giá trị gia tăng là một khái niệm khá quen thuộc, thường gặp trong cuộc sống hàng ngày. Tuy nhiên, không phải ai cũng hiểu rõ thuế giá trị gia tăng là gì? Đối tượng chịu thuế GTGT là những ai? Vai trò của thuế giá trị gia tăng ra sao và cách tính loại thuế này như thế nào? Cùng bePOS tìm hiểu ngay trong bài viết dưới đây nhé.

Thuế giá trị gia tăng là gì?

Thuế giá trị gia tăng (GTGT) hay còn được gọi là thuế VAT, là thuế tính trên giá trị tăng thêm của hàng hoá, dịch vụ phát sinh trong quá trình từ sản xuất, lưu thông đến tiêu dùng. (Theo điều 2, chương I Luật thuế giá trị gia tăng 2008).

Ví dụ về thuế giá trị gia tăng: Bạn mua một chiếc máy tính có giá 10.000.000 đồng chưa bao gồm thuế VAT 10%. Như vậy tổng tiền bạn cần bỏ ra để mua chiếc máy tính đó gồm cả VAT là 11.000.000 đồng.

Đặc điểm thuế giá trị gia tăng

Đặc điểm thuế giá trị gia tăng gồm có:

Thuế GTGT là loại thuế gián thu

Đây là loại thuế gián thu. Thuế GTGT sẽ được cộng vào chung với giá bán sản phẩm, hàng hóa, dịch vụ và do người tiêu dùng chi trả. Tuy nhiên trên thực tế, các doanh nghiệp, cơ sở sản xuất hàng hóa mới là người trực tiếp đóng thuế GTGT cho Nhà nước.

Đối tượng chịu thuế GTGT lớn

Phạm vi đối tượng chịu thuế GTGT lớn. Hầu hết, mọi hàng hóa, sản phẩm, dịch vụ khi được sản xuất và tiêu thụ đều chịu thuế GTGT. Trong trường hợp cần khuyến khích tiêu dùng hoặc hạn chế việc trả tiền thuế của người tiêu dùng, Nhà nước sẽ điều chỉnh giảm thuế, không đánh thuế đối với một số hàng hóa dịch vụ hoặc đánh thuế với mức thuế suất thấp nhất.

Thuế GTGT chỉ tính trên phần giá trị tăng thêm của hàng hóa dịch vụ

Thuế GTGT chỉ tính trên phần giá trị tăng thêm của hàng hóa hoặc dịch vụ từ khâu sản xuất, lưu thông đến khi tới tay người tiêu dùng. Phần giá trị tăng thêm này chính là sự chênh lệch giữa giá bán ra và giá mua vào theo chu kỳ tính thuế của Nhà nước.

Thuế GTGT phải nộp phụ thuộc vào từng giai đoạn đánh thuế

Thuế GTGT đánh vào tất cả các giai đoạn, từ khâu sản xuất tới lưu thông, tiêu dùng. Ở mỗi giai đoạn có số thuế GTGT khác nhau và chỉ tính trên phần giá trị gia tăng của giai đoạn đó, không tính trùng phần GTGT đã tính thuế ở các giai đoạn luân chuyển trước. Số thuế cuối cùng chính là tổng số thuế ở các khâu.

Như vậy, đối với một hàng hóa, dịch vụ bất kỳ, tổng số thuế GTGT thu được qua tất cả các giai đoạn luân chuyển của hàng hóa, dịch vụ bằng với số thuế tính trên giá bán cho người tiêu dùng cuối cùng.

Những đối tượng chịu thuế và không chịu thuế giá trị gia tăng

Vậy đối tượng chịu thuế GTGT là những ai? Người nộp thuế giá trị gia tăng là ai? Để hiểu rõ bản chất của thuế giá trị gia tăng, bạn cần phân biệt và nắm được các thông tin sau:

- Người chịu thuế GTGT: Là người tiêu dùng hàng hóa, sản phẩm, dịch vụ.

- Người nộp thuế GTGT: Là các cơ sở kinh doanh (cá nhân hoặc tổ chức) sản phẩm, dịch vụ, hàng hóa chịu thuế VAT.

- Đối tượng chịu thuế GTGT: Là tất cả sản phẩm, hàng hóa dịch vụ sử dụng cho hoạt động tiêu dùng, kinh doanh, sản xuất tại Việt Nam.

Tuy nhiên, theo Luật thuế giá trị gia tăng sẽ có một số đối tượng không chịu thuế GTGT như:

- Các sản phẩm chăn nuôi, trồng trọt, thủy sản nuôi trồng chưa chế biến hoặc sơ chế.

- Các sản phẩm muối được sản xuất trực tiếp từ nước biển.

- Nhà ở có quyền sở hữu thuộc Nhà nước.

- Các dịch vụ y tế, bưu chính viễn thông, dịch vụ công cộng, một số dịch vụ bảo hiểm, dạy học, dạy nghề đã được luật pháp cho phép, vận chuyển hành khách công cộng,…

- Những loại thiết bị, máy móc nhập khẩu để sử dụng với mục đích nghiên cứu khoa học, phát triển công nghệ. Hoặc những chuyển giao công nghệ theo quy định của Nhà nước.

- Các loại vũ khí phục vụ trong quốc phòng.

- Chuyển quyền sử dụng đất.

- Bảo hiểm nhân thọ, bảo hiểm sức khoẻ, các dịch vụ bảo hiểm khác liên quan đến con người; bảo hiểm vật nuôi, bảo hiểm cây trồng, bảo hiểm tàu thuyền,…

- ….

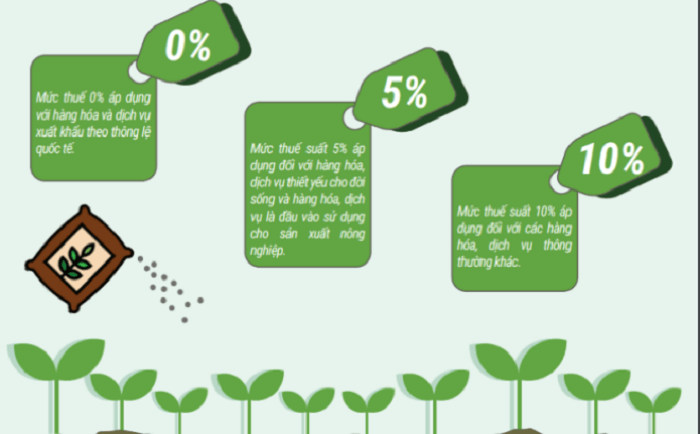

Các mức thuế suất thuế giá trị gia tăng

Thuế suất thuế giá trị gia tăng là mức thuế phải nộp trên một đơn vị hàng hóa, dịch vụ chịu thuế. Luật thuế GTGT quy định, thuế suất để tính thuế GTGT được chia làm 3 mức: 0%, 5% và 10% áp dụng cho các loại hàng hóa, dịch vụ khác nhau, chi tiết như sau:

| Mức thuế suất | Đối tượng áp dụng |

| 0% |

|

| 5% |

|

| 10% | Áp dụng với các sản phẩm, hàng hóa dịch vụ còn lại. |

Ví dụ về thuế giá trị gia tăng với mức thuế suất 10%: hàng may mặc, thực phẩm đã qua tẩm ướp gia vị, nước uống đóng chai,…

Ngoài ra, Chính phủ ban hành Nghị định 44/2023/NĐ-CP quy định chính sách giảm thuế giá trị gia tăng từ ngày 01/7/2023 đến hết ngày 31/12/2023. Giảm thuế GTGT xuống 8% đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất 10% trừ nhóm hàng hóa, dịch vụ có nêu trong Nghị định này như: Công nghệ thông tin, viễn thông, hoạt động tài chính, ngân hàng, chứng khoán, bảo hiểm, kinh doanh bất động sản,….

>> Xem thêm: Tổng hợp các loại thuế doanh nghiệp phải nộp

Các cách tính thuế GTGT chi tiết

Căn cứ tính thuế giá trị gia tăng

Theo Điều 6 Luật Thuế giá trị gia tăng số 13/2008/QH12, căn cứ tính thuế giá trị gia tăng đó là giá tính thuế và thuế suất, trong đó:

Giá tính thuế sẽ được quy định theo từng nhóm hàng hóa, sản phẩm, dịch vụ cụ thể:

| Đối tượng | Giá tính thuế |

| Hàng hóa, sản phẩm, dịch vụ do cơ sở kinh doanh tự sản xuất | Là giá bán chưa có thuế VAT |

| Hàng hóa, sản phẩm nhập khẩu | Là giá nhập tại cửa khẩu cộng thêm thuế nhập khẩu và thuế tiêu thụ đặc biệt (nếu có) |

| Sản phẩm, hàng hóa để tiêu dùng nội bộ (trao đổi, biếu tặng) | Là giá tính thuế sản phẩm tại thời điểm tương đương hoặc giá sản phẩm cùng loại |

| Hoạt động cho thuê tài sản | Là số tiền cho thuê chưa gồm VAT |

| Sản phẩm, hàng hóa bán trả góp | Là giá bán trả một lần chưa gồm VAT |

| Hàng gia công | Là giá gia công chưa có VAT |

| Kinh doanh bất động sản | Là giá bán bất động sản chưa có VAT |

| Hoạt động môi giới, đại lý bán sản phẩm, dịch vụ và hưởng hoa hồng | Là tiền hoa hồng từ các hoạt động tương ứng |

| Sản phẩm, dịch vụ được sử dụng chứng từ thanh toán ghi giá thanh toán | Giá tính thuế = Giá thanh toán/ (1 + thuế suất hàng hóa, dịch vụ) |

Phương pháp và công thức tính thuế GTGT

Có 2 phương pháp tính thuế GTGT phổ biến nhất là:

Phương pháp 1: Khấu trừ thuế

Đây là phương pháp áp dụng với những cơ sở kinh doanh có doanh thu từ 1 tỷ đồng/năm và đáp ứng được đầy đủ điều kiện về chế độ kế toán, hóa đơn, chứng từ,… theo quy định của luật pháp. Để nộp thuế theo phương pháp khấu trừ thuế, các doanh nghiệp cần đăng ký với Nhà nước. Lưu ý, phương pháp này không áp dụng với cá nhân hoặc hộ kinh doanh.

Công thức tính VAT theo phương pháp khấu trừ thuế:

Số thuế GTGT phải đóng = Số thuế GTGT đầu ra – Số thuế GTGT đầu vào khi đã được khấu trừ.

Trong đó:

- Số thuế GTGT đầu ra: là tổng số thuế GTGT của sản phẩm, hàng hoá, dịch vụ được bán ra ghi trên hoá đơn GTGT.

- Số thuế GTGT đầu vào được khấu trừ: là tổng số thuế GTGT trên hóa đơn GTGT khi mua sản phẩm, dịch vụ chứng từ nộp thuế GTGT của hàng hóa nhập khẩu.

Ví dụ về thuế giá trị gia tăng tính theo phương pháp khấu trừ thuế: Trong kỳ tính thuế quý 2/2024, công ty A có tổng số thuế GTGT đầu ra ghi trên hóa đơn bán ra là: 20.000.000 đồng, tổng số thuế GTGT đầu vào ghi trên hóa đơn GTGT mua hàng hóa, dịch vụ là: 11.000.000 đồng.

Vây số thuế GTGT mà công ty A phải nộp trong kỳ quý 2/2024 là 20.000.000 – 11.000.000đ = 9.000.000 đồng.

Phương pháp 2: Tính thuế trực tiếp trên giá trị gia tăng

Phương pháp này áp dụng với các cơ sở kinh doanh (cá nhân hoặc tổ chức) có thu nhập phát sinh tại Việt Nam nhưng không có cơ sở thường trú tại Việt Nam. Những thu nhập của doanh nghiệp chưa đáp ứng được các yêu cầu chứng từ, hóa đơn, chế độ kế toán. Ngoài ra, phương pháp tính thuế GTGT này còn áp dụng với hoạt động mua bán vàng bác, đá quý.

Công thức tính thuế giá trị gia tăng theo phương pháp tính trực tiếp trên GTGT là:

Số thuế GTGT phải đóng = GTGT của hàng hóa, dịch vụ bán ra * thuế suất GTGT

Ví dụ về thuế giá trị gia tăng tính trực tiếp trên GTGT: Trong ký tính thuế GTGT quý 2/2024, công ty B bán được dây chuyền vàng với giá nhập là 20.000.000 đồng, giá bán ra là 30.000.000 đồng. Mức thuế suất GTGT là 10%.

Như vậy, số thuế GTGT công ty B phải nộp trong kỳ quý 2/2024 là (30.000.000đ – 20.000.000) x 10% = 1.000.000 đồng.

Khấu trừ thuế giá trị gia tăng

Theo Luật thuế giá trị gia tăng mới nhất, các doanh nghiệp, tổ chức nộp thuế GTGT theo phương pháp khấu trừ thuế sẽ được khấu trừ thuế giá trị gia tăng như sau:

| Thuế GTGT đầu vào của | Mức khấu trừ thuế giá trị gia tăng |

| Sản phẩm, dịch vụ sử dụng trong sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT | Khấu trừ toàn bộ |

| Hàng hoá, dịch vụ sử dụng đồng thời cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế và không chịu thuế | Khấu trừ số thuế GTGT đầu vào |

| Hàng hoá, dịch vụ bán cho tổ chức, cá nhân sử dụng nguồn vốn viện trợ nhân đạo, viện trợ không hoàn lại | Khấu trừ toàn bộ |

| Tài sản cố định sử dụng trong kinh doanh sản xuất sản phẩm, hàng hóa, dịch vụ chịu thuế GTGT và không chịu thuế GTGT | Được khấu trừ toàn bộ |

Lưu ý, để được khấu trừ thuế, cơ sở kinh doanh cần đảm bảo cung cấp đầy đủ hợp đồng, hóa đơn, chứng mua bán hàng hóa, nộp thuế GTGT liên quan.

>> Tìm hiểu thêm: Hóa đơn đỏ là gì? Từ A-Z những điều cần biết về hóa đơn đỏ

Vai trò của thuế GTGT

Có thể thấy, thuế GTGT xuất hiện trong hầu hết các hàng hóa, sản phẩm, dịch vụ trên thị trường. Loại thuế này đóng vai trò quan trọng trong quản lý kinh tế Nhà nước, góp phần thúc đẩy nền kinh tế phát triển. Cụ thể, những vai trò của thuế giá trị gia tăng đó là:

- Điều tiết thu nhập của các doanh nghiệp, tổ chức, cá nhân tiêu dùng chịu VAT. Vì là loại thuế gián thu nên người tiêu dùng không nộp thuế trực tiếp mà sẽ đóng thuế qua hình thức thanh toán hàng hóa. Việc này giúp hạn chế thất thoát thuế, đảm bảo các đối tượng trong xã hội thực hiện đầy đủ nghĩa vụ tài chính.

- Thuế GTGT giúp xây dựng nguồn thu lớn, ổn định cho ngân sách Nhà nước.

- Kích thích tiêu dùng hàng nội địa do sản phẩm, hàng hóa nhập từ nước ngoài về Việt Nam sẽ bị đánh thuế GTGT cao.

- Thúc đẩy sản xuất những mặt hàng bị đánh thuế GTGT thấp, giúp đa dạng chủng loại hàng hóa và kích cầu thị trường.

- Nâng cao chất lượng hạch toán, khuyến khích sử dụng hóa đơn khi trao đổi hàng hóa.

Một số lưu ý về thuế GTGT

Các cơ sở kinh doanh nộp thuế GTGT theo phương pháp khấu trừ thuế sẽ được hoàn thuế GTGT trong một số trường hợp như: doanh nghiệp có hàng hóa, dịch vụ xuất khẩu có số thuế GTGT đầu vào chưa được khấu trừ từ 200 triệu đồng trở lên; doanh nghiệp chuyển đổi hoặc thực hiện hợp nhất, chia tách, giải thể, phá sản,… có số thuế GTGT nộp thừa hoặc bằng số thuế GTGT đầu vào chưa được khấu trừ hết.

Mọi hoạt động mua bán, trao đổi hàng hóa, sản phẩm, dịch vụ phải có chứng từ, hóa đơn theo quy định của pháp luật.

Trên đây là những thông tin về thuế giá trị gia tăng mới nhất. Hy vọng bài viết đã giúp bạn hiểu hơn về thuế giá trị gia tăng là gì, đặc điểm thuế giá trị gia tăng cũng như vai trò, bản chất và biết cách tính thuế GTGT. Ngoài ra, để hiểu sâu hơn về loại thuế này bạn có thể xem thêm Luật thuế GTGT 2008 và các bài tiểu luận thuế giá trị gia tăng được các chuyên gia kinh tế phân tích.

FAQ

Thuế giá trị gia tăng được tính từ thời điểm nào?

Dựa theo quy định tại Điều 3 Nghị định 209/2013/NĐ-CP, thuế giá trị gia tăng được tính từ thời điểm sau:

- Đối với hàng hóa là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền.

- Đối với dịch vụ là thời điểm hoàn thành việc cung ứng dịch vụ hoặc thời điểm lập hóa đơn cung ứng dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền.

- Đối với thi công xây dựng, lắp đặt là thời điểm nghiệm thu, bàn giao công trình, hoàn thành hết các hạng mục công trình theo hợp đồng đã ký, không phân biệt đã thu được tiền hay chưa.

- Đối với hàng hóa nhập khẩu là thời điểm làm thủ tục đăng ký tờ khai hải quan.

Nộp thuế giá trị gia tăng tại đâu?

Căn cứ theo quy định về nơi nộp thuê tại Điều 20 Thông tư 219/2013/TT-BTC, người nộp thuế kê khai và nộp thuế giá trị gia tăng tại địa phương nơi sản xuất, kinh doanh.

Trường hợp người nộp thuế kê khai, nộp thuế GTGT theo phương pháp khấu trừ có cơ sở sản xuất hạch toán phụ thuộc đóng trên địa bàn tỉnh, thành phố trực thuộc Trung ương khác với tỉnh, thành phố nơi đóng trụ sở chính thì phải nộp thuế giá trị gia tăng tại địa phương nơi có cơ sở sản xuất và địa phương nơi đóng trụ sở chính.

Follow bePOS: